Biz de Cumhurbaşkanından kendisine verilen yetkiyi kullanıp daha az artırması yönünde her yıl bir beklentiye girmekteyiz. Ancak bu yıl Cumhurbaşkanı bu yetkisini hiç kullanmadı ve kendi kanunlarında yazdığı oranda vergi, ceza ve tarifeler arttı.

Bunlardan bir tanesi de ücretlileri yakinen ilgilendiren vergi dilimi/tarifesi mevzuudur.

30 Aralık akşam saatlerinde yayımlanan 2. Mükerrer Resmi Gazete’de yer alan 324 Seri Nolu Gelir Vergisi Genel Tebliği ile GVK m.103'teki vergi dilimleri yeniden değerleme oranında (%58,46) artırılarak 2024 yılında uygulanmak üzere aşağıdaki hale getirildi.

Ücretliler bugünkü tarifeyle ne kadar vergi ödeyecek?

2024 yılı için uygulanacak vergi tarifesi yayımlandıktan sonra birçok kişi maaşlarından ne kadar vergi kesileceğini, ellerine geçecek net tutarı merak etmeye başladı. Bu konuda onlarca elektronik posta aldım.

Buna göre çalışanların aylık ücretlerinden yüzde 14 SGK ve yüzde 1 işçi işsizlik fonu kesintisi yapıldıktan sonra kalan tutar yukarıdaki tarifeye tabi tutulur ve gelir vergisi hesaplanır. Bir de asgari ücrete kadar gelir ve damga vergisi istisnası var elbette. Bu da hesaplanan gelir vergisinden düşülür. Yani hesaplanan gelir vergisinden asgari ücret istisnasına denk gelen tutar düşülür.

Hatırlanacağı üzere 1 Ocak 2022’den itibaren net asgari ücrete kadar olan ücretler gelir vergisinden, brüt asgari ücret tutarı olanlar ise damga vergisinden istisna edilmişti. Yani asgari ücretten ne gelir ne de damga vergisi alınmaktadır.

Asgari ücretten fazla ücret alanlar ise asgari ücrete kadar olan ücretleri için ne gelir ne de damga vergisi öderler, asgari ücreti aşan kısmı için ise hem gelir hem de damga vergisi ödemektedirler.

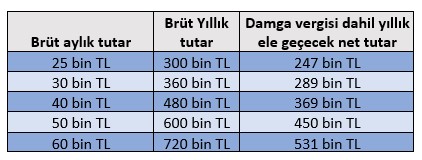

Aşağıdaki tabloda farklı brüt maaş alanların -yeni vergi dilimi oranlarıyla- ellerine geçecek tutarlar görülmektedir. Tüm hesaplamalarda rakam kargaşası olmasın diye küsuratları geri ya da ileri doğru yuvarladım.

Görüldüğü üzere aylık 40 bin TL brüt maaş alan birinin eline damga vergisi dahil (yıl içinde asgari ücretin değişmeyeceği varsayımıyla) yıllık 353 bin TL geçecek yani ortalama net aylığı yaklaşık 29 bin TL olacaktır.

Vergi dilimi değişseydi ne olacaktı?

Her yerde vergi dilimi 2000 yılından bu yana yeniden değerleme oranı kadar artırılsaydı dilimler şu kadar olacaktı diye ifadeler kullanılıyor. Çok da haksız sayılmazlar, çok önemli bir konu çünkü.

Vergi dilimi 2000 yılından bu yana yeniden değerleme oranı kadar artırılsaydı bugün ilk dilim 110 bin lira değil 288 bin lira, ikinci dilim 230 bin lira değil 721 bin lira olacaktı. Üçüncü dilim ise 3 milyon liradan fazla bir tutar olacaktı. Bunların küsuratları ve devamı da var ama sayılara boğmamak adına yazmadım.

Zaten asgari ücretin ortalama ücret olduğu şu günlerde sanıyorum çok az bir kesim yıllık milyon liralık ücret geliri elde ediyordur.

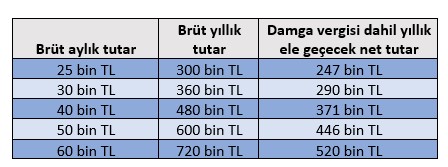

Buna göre olur da 2000 yılından bugüne kadar vergi dilimleri/basamakları yeniden değerleme oranı kadar kümülatif şekilde hesaplanıp 2024 yılında uygulanmaya başlansaydı çalışanların alternatif ücretlerde damga vergisi dahil ellerine geçecek tutar aşağıda bulunan tablodaki gibi olacaktı.

Peki önce asgari ücret istisnası uygulansaydı ne olacaktı?

Asgari ücrete kadar olan ücretler 1 Ocak 2022’den itibaren gelir ve damga vergisinden istisna edildi.

GVK m.23/18’de yer alan “Şu kadar ki, istisnayı aşan ücret gelirinin vergilendirilmesinde verginin hesaplanacağı gelir dilim tutarları ve oranları, istisna kapsamındaki tutarlar da dikkate alınarak belirlenir.” şeklindeki fıkra uyarınca asgari ücrete kadar olan kısım için istisna uygulanmaktadır.

Şöyle ki asgari ücretten fazla olan ücretler önce vergi dilimine tabi tutulup sonra asgari ücret istisnası uygulanmaktadır. Yani ücretler asgari ücret istisnası yokmuş gibi vergi dilimine tabi tutulmakta ve dolayısıyla da daha erken yüksek vergi dilimine girmekte.

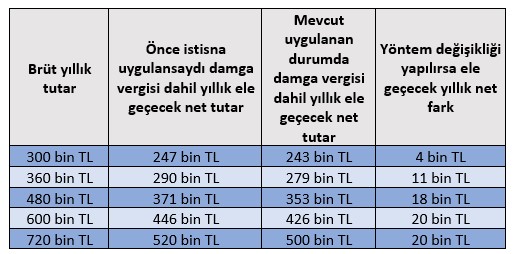

Aşağıdaki tabloda brüt ücretten yüzde 14 SGK ve yüzde 1 işçi işsizlik fonu kesintisini düştükten sonra kalan tutarı vergi dilimine sokmadan önce net asgari ücret tutarını indirip kalan tutarı vergi dilimine tabi tuttuğumuzda damga vergisi dahil ele geçen yıllık tutar görülmektedir.

Şayet ücretler vergi dilimine sokulmadan önce asgari ücret istisnası uygulanmış olsaydı aşağıdaki tablonun son sütununda görüldüğü üzere çalışanın eline yıllık daha fazla geçecekti.

Vergi dilim değişikli ile yöntem değişikliğini karşılaştıralım

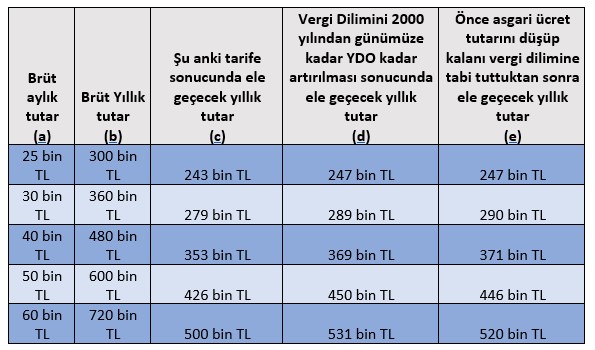

Kafaları fazlaca karıştırmadan şu ana kadar yaptığım hesapları görebileceğiniz toplu bir tablo hazırladım.

Yukarıdaki tabloda görüldüğü üzere ister vergi dilimi değişsin isterse de ücretten önce asgari ücret tutarı düşülüp vergi dilimine öyle tabi tutulsun, iki durum da şu an uygulanan yöntem ve dilime göre daha avantajlı konumdadır. Hatta her seviyede ücret için daha avantajlıdır.

Ancak (e) sütunundaki gibi vergi dilimi şu anki gibi olmasına rağmen ücretten SGK ve işsizlik fonu kesildikten sonra net asgari ücreti de düşüp kalan tutarı vergi dilimine tabi tutsaydık ortalama brüt aylığı 40-45 bin TL’ye kadar olanlar için vergi dilimi değişikliğine nazaran daha avantajlı bir uygulama olacaktı.

Ortalama brüt aylığı 45-50 bin TL ve üstünde olanlar için ise vergi dilimlerinin yukarıda söylediğim şeklinde değişmesi daha avantajlı sonuç doğuracaktır.

Sonuç itibariyle

Mevcut iktidar partisinin bugün tutup da 2000 yılından bu yana vergi dilimlerini kümülatif olarak yeniden değerleme oranı kadar artıracağına pek ihtimal vermiyorum. Zaten bu denli değiştirme Cumhurbaşkanının yetkisinde de değildir.

Henüz iki yıllık geçmişe sahip olan GVK m.23/18’in yani asgari ücrete kadar olan ücretlere uygulanan gelir vergisi istisnasını değiştirmek çok daha kolay ve rasyonel olacaktır.

Yani değişmesi gereken GVK m.23/18’deki “istisnayı aşan ücret gelirinin vergilendirilmesinde verginin hesaplanacağı gelir dilim tutarları ve oranları, istisna kapsamındaki tutarlar da dikkate alınarak belirlenir.” fıkradır.

Çünkü bu yöntemin değişmesinin altında yatan temel gerçeklik ülkemiz ortalama ücretinin asgari ücret ve asgari ücrete yakın ücretlerden (civar ücretlerden) ibaret olduğu gerçeğidir. Kaç kişi var bu aralıkta bilemiyorum ama çok fazla kişi olduğunu söylesem yanlış olmamış olur.

![Kamu Gözetimi, Muhasebe ve Denetim Standartları Kurulunun 22/04/2024 Tarihli ve 75935942-050.01.04-[01/23519] Sayılı Kararı](https://bdturkeycom.teimg.com/crop/250x150/bdturkey-com/uploads/2022/12/haber-resim-tasarim-resmi-gazete-kgk.jpg)