21/12/2021 tarihli Cumhurbaşkanı Kararına göre şirketlerce kar payı dağıtımında uygulanan vergi kesintisi %15’ten %10’a indirilmiştir.

Buna göre;

- Gerçek kişi hissedarlar şimdi eski orana kıyasla kar dağıtımı sonrası daha fazla temettü tahsil edeceklerdir. Ancak ertesi yıl verecekleri Gelir Vergisi (GV) beyannamesinde ise bu kadar daha fazla GV ödeyeceklerdir. Dolayısıyla beyanname veren gerçek kişi hissedarların temettüdeki toplam GV tutarı değişmemekte, ancak zamansal bir avantaj elde edilmektedir.

- Beyan sınırını aşmayan hissedarlar açısından ise nihai %5 avantaj söz konusu olacaktır.

- Yabancı hissedarlar açısından da nihai %5 avantaj söz konusu olacaktır.

- Dernek, vakıf gibi vergi mükellefi olmayan kuruluşlarda da yine nihai %5 avantaj söz konusu olacaktır.

Stopaj indirimini sonuçları özetle böyledir.

Bilindiği üzere Gelir Vergisi Kanunu'nda hisse senetleri kar payları menkul sermaye iradı olarak sayılmış (G.V.K. madde 75 ) olup gerçek kişi hissedarlar açısından elde edilen bu gelir yıllık beyan esasında Gelir Vergisi’ne tabidir.

Mevzuatımıza göre; tam mükellef kurumlardan elde edilen kar paylarının yarısı gelir vergisinden istisna olup, “toplam brüt temettü” üzerinden yapılan stopajın tamamı da beyan edilen temettü üzerinden hesaplanan vergiden mahsup edilmektedir. (G.V.K. madde 22/2).

Vergi beyanı ve mahsup işlemi şöyle olmaktadır:

Vergi matrahı brüt temettü tutarının %50’si olup, brüt temettü üzerinden ödenmiş olan stopajın tamamı yıllık beyannamede çıkan vergiden mahsup edilir.

Beyan zorunluluğu ise yıllık beyan haddinin aşılması halinde söz konusu olur. 2022 yılı için gelir beyan sınırı 70.000 TL’dır. Dolayısıyla (70.000*2=) brüt 140.000 TL’dan daha fazla temettü geliri elde edilmediği sürece yıllık beyan zorunluluğu bulunmamaktadır. Şirketlerce kar dağıtımı sırasında yapılacak stopaj da %10 olduğuna göre, net olarak 126.000 TL’dan fazla temettü tahsil etmeyenler için gelir vergisi beyannamesi ile ilave vergi ödeme söz konusu olmamaktadır (Net kar payı: 140.000*%90=126.000 TL). Tabii bu örnek kişinin o yıl sadece temettü geliri elde ettiği varsayımı altındadır. Zira 70.000 TL’lık haddin hesabında beyan konusu başkaca gelir unsurları varsa (Eurobond faizi, kira geliri vb gibi) bu tutarların da dahil edilmesiyle ulaşılan toplama bakmak gerekmektedir. (2021 yılı beyan sınırı 53.000 TL’dır).

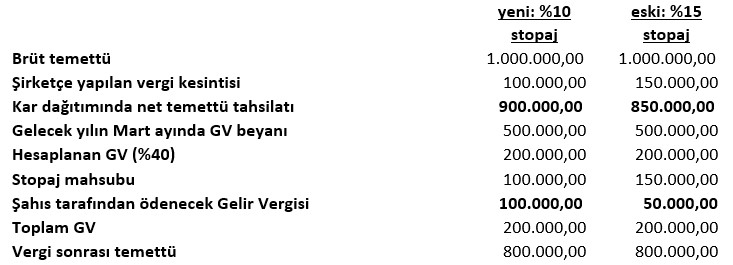

Kar payı stopaj oranının %15’ten %10’a indirilmesi aşağıda mukayeseli olarak gösterilmektedir:

Yukarıdaki örnekten görüleceği üzere; kar payı stopaj oranının %10’a inmesiyle 50.000 TL’lık gelir vergisi için 1 yıllık zamansal avantaj söz konusu olmaktadır. Eğer beyan haddinin altında bir gelir söz konusu olsaydı %5’lik nihai vergi avantajı ortaya çıkacak idi.

Öte yandan belirtmek gerekir ki; kurumların dönem karlarını veya yedek akçelerini (Kar Yedekleri) sermayelerine eklemeleri halinde gerçek kişi ortaklarca alınan bedelsiz hisse senetleri kar payı(=temettü) geliri sayılmamakta ve vergi beyanına konu olmamaktadır.

FinansGündem | Mehmet BİNGÖL