1- YEMEK İSTİSNASI NE ZAMANDAN BERİ UYGULANIYOR? UYGULAMA ŞEKLİ ZAMAN İÇİNDE NASIL DEĞİŞTİ?

Çalışanların yeterli şekilde beslenmeleri iş verimi açısından olduğu kadar, sosyal boyutuyla da önem taşıyan bir konudur. Bu önem nedeniyledir ki; yürürlüğe girdiği 6 Ocak 1961 tarihinden bu yana Gelir Vergisi Kanunu’nda, “Hizmet erbabına işverenlerce yemek verilmek suretiyle sağlanan menfaatler” vergiden istisna tutulmuştur.

Düzenlemenin ilk halinde sadece işyerinde veya müştemilatında yemek sağlanması istisna kapsamındaydı. Ancak işletmelerin bazılarının iş yeri imkanlarının yemek verilmeye uygun olmaması, bazı çalışanların pazarlama, dağıtım, denetim gibi nedenlerle iş yeri dışında bulunmaları gibi nedenlerle pek çok çalışan uzun yıllar bu istisnadan yararlanamamıştır. Kanun koyucu bu duruma çare olmak üzere, Gelir Vergisi Kanunu’nda yer alan “yemek istisnası” düzenlemesini 1995 yılında çalışan lehine olacak şekilde esnetmiştir. Böylece, işverenlerin yemek hizmeti sunucuları aracılığıyla işyeri dışında da çalışanlarına yemek verme imkânı sağlamasının önü açılmıştır.

Gelir Vergisi Kanunu’nun 23’üncü maddesinde yapılan ve 1 Aralık 2022 tarihinde yürürlüğe giren yasal değişiklikle birlikte; yemek çeki, yemek kuponu ve yemek kartı verilmesi suretiyle sağlanan menfaatlere ilaveten nakit ödenen yemek paraları da istisna kapsamına alınmıştır.

2 -YEMEK İSTİSNA BEDELİ ZAMAN İÇİNDE ESKİ ÖNEMİNİ YİTİRDİ Mİ?

Yemek istisna bedeli 1995 yılında Gelir Vergisi Kanunu’na ilk kez girdiğinde, altı sıfır atarak söyleyelim, “10 kuruş” idi. 1998 yılında bu tutar Kanuni bir düzenlemeyle ciddi oranda artırılarak “80 Kuruş” a çıkarıldı. Ancak, zaman içinde gerek %5’lik küsuratın dikkate alınmaması, gerekse yetki kullanımı sonucunda yemek istisna bedeli zaman içinde erimiştir.

Yemek istisna bedeli yeniden değerleme oranları küsuratları dikkate alınarak uygulansaydı 2022 yılı başında 34 lira değil, 70 lira 69 kuruş olacaktı. Dolayısıyla 2022 yılı başındaki yemek bedeli istisnası olması gerekenin yarısının bile altında kalmıştır. Yılın ikinci yarısında 51 liraya çıkarılmak suretiyle yapılan artış, geçmişteki kayıplardan ziyade 2022 yılının ilk altı ayında yaşanan yüksek enfl asyonu telafi etmeye yönelik olmuştur. Bugün 51 lirayla çalışanın öğle yemeği ihtiyacını karşılayacağı bir mekân bulması neredeyse imkansızdır.

1998’de bir günlük asgari ücretin yüzde 57,60’ına tekabül eden yemek istisna bedeli, sürekli bir şekilde azaltılarak 2022 yılı başında bir günlük asgari ücret tutarının yüzde 20,40’ına kadar gerilemiştir. Oysa, 1998 yılında olduğu gibi bir günlük asgari ücretin yüzde 57,60’ına denk gelen bir yemek istisna bedeli belirlenseydi 2022 yılı başında yemek istisna bedeli 96 lira 8 kuruş olacaktı.

3- GELİR VERGİSİ KANUNU’NA GÖRE 2023 YILINDA YEMEK İSTİSNA TUTARI KAÇ LİRA OLACAKTIR? YA DA OLMALIDIR?

Yemek istisna tutar artışı Gelir Vergisi Kanunu’na göre yapılmaktadır. Yemek istisnasında esas olan, yeniden değerleme oranında artıştır.

Cumhurbaşkanının yetki kullanmadığı varsayımıyla mevcut durumda 51 lira olan yemek istisna bedeli, yeniden değerleme oranı ile artırıldığında 110 TL olmaktadır. Cumhurbaşkanının yetki kullanması durumunda bu tutarın 55 TL’ye kadar indirilmesi veya 165 TL’ye kadar çıkarılması söz konusu olabilecektir. İçinde bulunulan ekonomik şartlar ve hayat pahalılığı ortamında kanuna göre 110 TL olarak hesaplanan yemek bedeli istisnasının bu tutarın altına çekilmesinin çalışanlara karşı büyük bir haksızlık olacağını düşünüyorum.

Yıllardır olması gerekenin altında kalan yemek istisnasının yeniden değerleme oranı ile küsuratı da atılmak suretiyle hesaplanan tutarın altına indirilmesi gibi bir şıkkın Cumhurbaşkanının yetki kullanımı ile ilgili kararının hazırlık çalışmalarını yapan Maliye idaresinin aklından bile geçirmeyeceğini umut etmek istiyorum. Aslında yapılması gereken geçmiş yıllardaki mağduriyetleri de giderecek şekilde yemek istisna bedelinin Cumhurbaşkanı tarafından 110 TL’nin de üzerinde bir rakam olarak belirlenmesidir. Bu rakamın da yeniden değerleme oranının küsuratlar dikkate alınarak uygulanması durumunda 2023 yılında olması gereken yemek istisna bedeli tutarı olan 157 lira olduğunu belirtelim.

4 -YEMEK BEDELİ İSTİSNASININ ÇALIŞANLARA NAKDEN ÖDEMELER İÇİN DE GEÇERLİ OLMASININ, ÇALIŞANLAR AÇISINDAN MUHTEMEL OLUMSUZ ETKİLERİ NASIL OLACAKTIR?

Yemek istisnası, sosyal niteliği olan bir vergi istisnasıdır. Böyle bir istisnanın getirilmesindeki temel amaç, çalışanın sağlıklı beslenmesinin teminidir. Bu nedenle de böyle bir istisna ihdas edilirken yemeğin ya doğrudan işyerinde veya müştemilatında verilmesi veya yemek kartı ile sağlanması şartı öngörülmüş, nakden ödeme istisna kapsamına alınmamıştır. İstisnanın odak noktası çalışanın gıdaya erişimidir. 01 Aralık 2022 tarihinde yürürlüğe giren yeni düzenlemeye göre, yemek yardımları günlük 51 TL’yi aşmamak kaydıyla, ister nakit yapılsın; isterse yemek çeki, yemek kuponu ve yemek kartı verilmesi suretiyle sağlansın gelir vergisinden istisna olmuştur. Çalışanlara nakden yapılan ödemeler için getirilen yemek bedeli istisna uygulamasının çalışanlar için ortaya çıkması muhtemel olumsuz etkilerini şu şekilde sıralayabilirim:

■ Orta ve uzun vadede yemek istisnasının ücretin içinde eriyerek fiilen anlamsızlaşma riski söz konusudur. Daha önceki yıllarda biz Asgari Geçim İndiriminde bu durumu deneyimledik. Benzer bir sürecin yaşanması kuvvetle muhtemeldir. Yemek bedelinin nakden verilmesi durumunda da vergi istisnasından yararlanılması işverenlerin bu yöntemi daha yaygın bir şekilde tercih etmesi söz konusu olacaktır. Uygulamanın ilk aylarında çalışan için cebine giren nakit para söz konusu olduğu için olumlu gibi gözüken bu durum, ilerleyen dönemde işveren, çalışanın eline yemek bedeli için nakden ödenen tutarı esas alarak ücret tayin etme eğilimine girmesi ile birlikte çalışanın aleyhine dönecektir. Maaşın içinde eriyecek nakdi yemek bedeli nedeniyle çalışan maaşına ek olarak aldığı yemek kartı yan hakkını da kaybetmiş olacaktır.

■ Yemek istisnasının yemek kartı/ çeki/kuponu yerine nakden ödeme şeklindeki yöntemle gerçekleştirilmesi durumunda çalışanlar yemek hizmeti için geçerli KDV oranı kadar kayba uğramaktadır. Bu oran mevcut durumda %8’dir. Bilindiği üzere, Gelir Vergisi Kanunu’na göre gelir vergisi istisna tutarı KDV hariç belirlendiği için halen günlük 51 TL olan istisna tutarı yemek kartı uygulamasında çalışana KDV dahil (51 x %8=) 55,08 TL olarak yansıyor. Böylece, fiilen 22 gün çalışan bir kişi yemek kartı uygulaması ile aylık (22x4,08=)89,76 TL avantaj sağlıyor. Nakdi ödeme ile birlikte çalışan bu avantajını kaybetmektedir.

■ Daha önce işyerinde yemek sağlayan işletmeler, nakden ödemenin vergisel ve SGK avantajları ile işlem maliyeti düşüklüğünü dikkate alarak, işyerindeki mutfaklarını kapatmayı tercih edebilecekler, çalışanların maaşlarının bir kısmını istisna yemek bedeli şeklinde göstermeyi tercih edebileceklerdir. Böylece, yemek kartı uygulamasına alternatif pratik ve çalışan lehine gibi gözüken uygulama, çalışan açısından tam tersi olumsuz bir sonuç verebilecektir.

■ Çalışana nakden yapılacak yemek bedeli istisna tutarının çalışanın gıda ihtiyaçları için harcanma garantisi yoktur. Yemek bedelini nakden alan çalışanın, bu parayı kendi önceliklerine göre gıda temini dışındaki alanlara kaydırması büyük olasılıktır. Bu ise, esas olarak çalışanın sağlıklı ve düzenli beslenmesi amacına matuf olarak ihdas edilen yemek bedeli istisnasının amacı ile çelişecektir.

■ Nakdi yemek bedeli uygulamasının çalışan açısından vergisel olmayan farklı yansımaları da olacaktır. Bunlardan birisi maaşına haciz konulmuş çalışanlardır. Yemek kartı olarak sağlanan yemek istisnası üzerine haciz işlemi uygulanması söz konusu değilken, nakit olarak kişinin hesabına yatan tutar üzerinden haciz yapılma riski ortaya çıkmıştır. Bu ise çalışanın beslenmesi için öngörülen yemek istisnasının amacı dışında kullanımı anlamına gelecektir.

5- GELİR VERGİSİ KANUNU İLE SGK MEVZUATINDA YAPILAN DEĞİŞİKLER SONRASINDA YEMEK İSTİSNA BEDELİ ÖZETLE NASIL OLACAK?

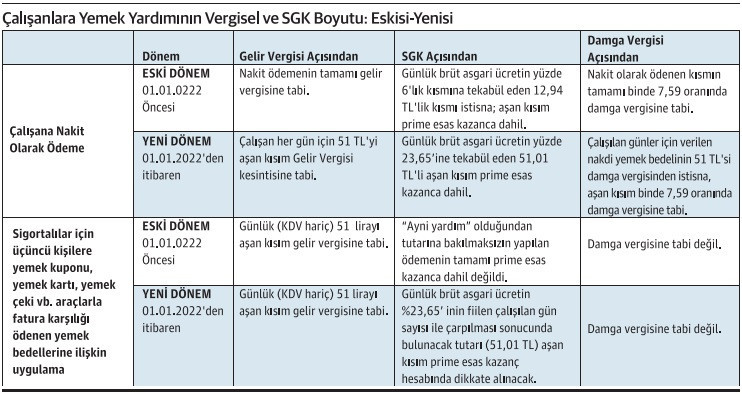

Yukarıdaki sorunun cevabını uzun uzun mevzuat ve cümleler ile anlatmak yerine, 1 Aralık 2022 tarihinde yürürlüğe giren sistem ile öncesini karşılaştırmanın daha pratik bir yol olduğunu düşünüyorum. Bu amaçla da aşağıdaki iki döneme ilişkin karşılaştırma tablosunu hazırladım.

6- YEMEK KARTI/KUPONU/ ÇEKİ VE BENZERİ ARAÇLARLA ÇALIŞANA SAĞLANAN YEMEK İÇİN, PRİME ESAS KAZANÇTA BİR TUTAR LİMİTİ BELİRLENMESİ MÜMKÜN MÜDÜR?

Bir önceki soruya ilişkin verdiğim cevapta yer alan tablodan da görüldüğü üzere SGK son yaptığı düzenlemeler ile aslında ayni yardım mahiyetinde olan ve yıllardır da bu şekilde uygulanan yemek kartı/kuponu/çeki benzeri araçlarla çalışana sağlanan yemek için 51 lira 01 kuruş şeklinde bir limit belirledi.

Gelir Vergisi Kanunu’nda düzenlenen nakdi yemek bedeli istisnasına uyum sağlayarak, nakden ödenen yemek parası tutarını prime esas kazanç dışında tutma yönünde bir düzenleme yapması beklenen SGK, nakden ödenen yemek parası dışında; yemek kartı/ çeki/fişi verilmesi veya yemek hizmeti veren işletmelerde çalışanlara sağlanan “ayni yardım” mahiyetindeki yemek yardımlarına da prime esas kazanca dahil olup olmama açısından bir tavan getirdi. Oysa, 5510 sayılı kanunda SGK Yönetim Kuruluna ayni yardımlar konusunda bir limit belirleme yetkisi verilmemiştir. Kanunla verilmemiş bir yetkinin yönetmelik ile verilmesi hukuka aykırılık teşkil etmiştir.

SGK’nın Kanundan alınmayan bir yetki ile yaptığı, ayni yardım için parasal limit getirme şeklindeki bu yanlış uygulamadan dönmesi gerektiğini düşünüyorum. Çünkü, 5510 sayılı Kanunun ayni yardımlara ilişkin ilgili aşağıda verdiğim madde hükmü çok açıktır. “Ayni yardımlar ve ölüm, doğum ve evlenme yardımları, görev yollukları, seyyar görev tazminatı, kıdem tazminatı, iş sonu tazminatı veya kıdem tazminatı mahiyetindeki toplu ödeme, keşif ücreti, ihbar ve kasa tazminatları ile Kurumca tutarları yıllar itibarıyla belirlenecek yemek, çocuk ve aile zamları, işverenler tarafından sigortalılar için özel sağlık sigortalarına ve bireysel emeklilik sistemine ödenen ve aylık toplamı asgari ücretin yüzde 30'unu geçmeyen özel sağlık sigortası primi ve bireysel emeklilik katkı payları tutarları ise prime esas kazanca tabi tutulmaz (5510 sayılı Sosyal Sigortalar ve Genel Sağlık Sigortası Kanunu Madde 80/1-a)”

Kanundaki düzenlemeye göre, SGK nakit olarak ödenecek yemek bedeli konusunda yetkilendirilmiştir ve yetkisi bununla sınırlıdır. Ayni mahiyetteki yemek yardımları konusunda, prime esas kazanç istisnası için limit belirleme yetkisini haiz değildir.

Ayrıca vergi mevzuatında çalışana tanınmış olan 51 TL+KDV şeklindeki yemek kartı/fişi/çeki uygulamasının SGK mevzuatındaki hatalı düzenleme nedeniyle çalışanın aleyhine olacak şekilde KDV dahil 51 TL’ye çekilmesi, günümüz koşullarında dengeli ve sağlıklı bir öğünün minimum 100 TL olduğu bu ortamda işveren, çalışanına destek olmak istemesi durumunda, ister yemek kartı üzerinden ister nakit olarak çalışanına günlük yemek bedeli istisnasının üzerinde bir tutar verirse sadece şirket olarak kendi değil, çalışan da bu tutar üzerinden SGK primi, verecek, dolayısıyla neredeyse bir günlük öğle yemeği tutarı kadar SGK primi olarak ödeyecektir. Burada verilmiş bir hakkın geri alınması söz konusudur.

SGK tarafından kanunla verilmiş bir yetki bulunmadan “ayni yardım” mahiyetindeki yemek yardımlarına sınır getirilmesi doğrudan çalışana sağlanan yemek yardım tutarını azaltma şeklinde sonuç doğuracaktır.

7 -YEMEK KARTLARI MARKETLERDE KULLANILABİLİR Mİ?

1 Aralık’tan itibaren yürürlüğe giren yeni mevzuatla birlikte yemek kartlarının marketlerde kullanılıp kullanılamayacağına ilişkin bazı tartışmaların yaşandığı görülmektedir. Aslında ben böyle bir tartışmanın yaşanmasına yol açacak yeni bir düzenlemeye rastlamadım. Yemek kartları 1 Aralık 2022 öncesinde nasıl kullanılıyor ise bu tarihten itibaren de aynı şekilde kullanılabilecektir. Çünkü, son yapılan düzenlemelerde yemek kartlarının marketlerde kullanımı ile ilgili yeni bir belirleme veya düzenleme yapılmadı. Yemek kartlarının restoran ve marketlerde yemek ve tüketime hazır gıda dışında kullanılmasının vergi istisnasına konu olmaması hususu, 2008 yılında yayınlanan ve halen yürürlükte olan 382 sıra No’lu Vergi Usul Kanunu Genel Tebliği'nde düzenlenmiştir. Bu kapsamda 1 Aralık 2022 itibarıyla çalışanlara verilen yemek ücreti konusundaki yeni mevzuat, yürürlükteki mevzuattan farklı bir düzenleme getirmemektedir.

Konuyu örnekle somutlaştırayım. İşveren çalışanına yemek kartı vermiştir. Çalışan öğle yemeği ihtiyacını bir lokantaya gidip karşılayabileceği gibi, tüketime hazır gıda satan bir marketten de karşılayabilir. Burada önemli olan çalışanın yemek ihtiyacının giderilmesine yönelik bir satın almanın bulunmasıdır. Bu hususların tüketime hazır gıda satan marketler ile yemek kartı hizmeti veren işletmeler arasındaki üyelik sözleşmelerinde yer alması söz konusudur.

Ayrıca, 1 Aralık 2022 tarihinden itibaren yürürlüğe giren ve çalışana kullanım özgürlüğü tanıma amacıyla getirildiği belirtilen nakdi yemek bedeli istisnası sonrasında, çalışanın tüketime hazır gıda alımında yemek kartı kullanmasının yemek bedeli istisnasına ilişkin mevzuatın özüne hiçbir aykırılık teşkil etmeyeceğini açıklıkla söylemek gerekir.

Özetle, yemek bedelinin nakden ödenmesi ile ilgili olarak yapılan mevzuat düzenlemelerinin yemek kartının tüketime hazır gıda satan marketlerde kullanımını engelleyen mahiyette herhangi bir hususa yer vermediğini, bu açıdan 1 Aralık öncesindeki uygulamanın aynen geçerli olduğunu belirtmek isterim.

Ekonomim.com | Dr. Ozan BİNGÖL