Kahramanmaraş merkezli depremler 10 ilde yaklaşık 13,5 milyon kişinin yaşadığı bir bölgeyi etkiledi. Depremlerden doğrudan veya dolaylı olarak etkilenen kişilere veya bunların çocuklarına, belli bir süreyle yardım sağlamak amacıyla burs vermeyi düşünenler var. Bu bursları kurumsal olarak vermek isteyenlere de rastlıyoruz.

Bugünkü yazımda bu bursları alanlar bakımından vergi yükümlülüğü bulunup bulunmadığını, verenlerin mükellef olması durumunda burs giderlerini vergi matrahından indirip indiremeyeceklerini irdeleyeceğim.

"Burs", Fransızca "bourse" kelimesinden dilimize geçmiş bir kelime olup, Türk Dil Kurumu Sözlüğüne göre, bir öğrencinin öğrenimini sürdürebilmesi veya bir kimsenin bilgi ve görgüsünü artırması için belli bir süre devlet veya özel kuruluşlarca ödenen aylık para anlamına geliyor.

Burs genellikle karşılıksız veriliyor, bu nedenle bağış veya yardım olarak nitelendirilebilir. Karşılık aranmadan verilen burslar, alan açısından ücret gibi bir "gelir" sayılmaz. Veraset ve intikal vergisine tabi bir yardım, yani ivazsız intikal olarak değerlendirilir.

Ancak ileride çalışma taahhüdü karşılığında verildiği durumlarda burs ödemeleri ücret (yani gelir) niteliğini kazanır.

Aşağıda bu durumları ayrı ayrı değerlendireceğim.

Karşılıksız (ivazsız) burslar

Karşılık aranmadan verilen, başka bir ifadeyle ileride bursu verene karşı çalışma/hizmet verme taahhüdü bulunmayan burslar, veraset ve intikal vergisinin konusuna girer.

Yapılan her bir burs ödemesi, bağımsız bir "bağış" olarak değerlendirilir ve yapıldığı yılda geçerli olan istisna tutarının üstünde ise bursu alan tarafından istisna tutarını aşan kısım için veraset ve intikal vergisi (VİV) beyannamesi verilmesi ve hesaplanacak VİV’in ödenmesi gerekir.[1]

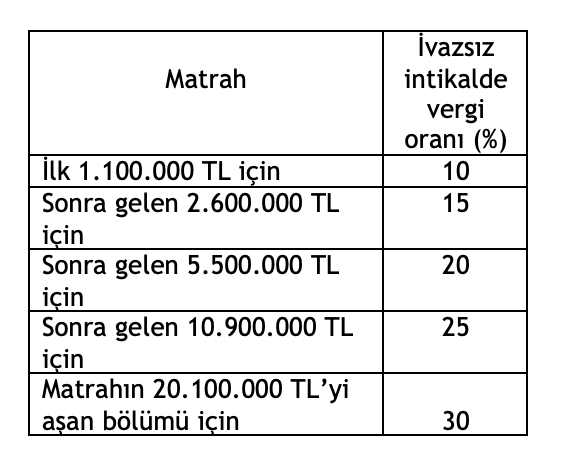

Ödenecek vergi 2023 yılında aşağıdaki tarifeye göre hesaplanır:

Örnek: (X ) A.Ş. depremden etkilenmiş bir üniversite öğrencisine 2023 yılında Şubat ayından başlayarak yıl sonuna kadar karşılıksız olarak aylık 10 bin TL burs ödemesi yaparsa, her bir burs ödemesi istisna tutarının altında olduğundan, bu ödemeler için bursu alan öğrenci VİV beyannamesi vermez. Şirket de herhangi bir kesinti yapmak zorunda değildir.

Bu şirket burs ödemesini 2023 yılı içinde topluca bir defada yaparsa, yapılan ödemenin istisna tutarını aşan (110.000 – 23.387=) 86 bin 613 TL’lik kısmı için öğrenci tarafından VİV beyannamesi verilmesi ve (86.613 x %10=) 8.661,3 TL VİV ödenmesi gerekir.

Bursun karşılığının olması

Gelir Vergisi Kanunu (GVK)’nun 61/2'nci maddesine göre, gelecekte yapılacak hizmetler karşılığında verilen para ve ayınlarla sağlanan diğer menfaatler "ücret" sayılır, yani gelir vergisinin konusuna girer.

Bu nedenle, gelecekte verilmesi taahhüt edilen hizmetler karşılığında sağlanan burslar "ücret" niteliğindedir.

Gelir vergisinin konusuna giren ödemeler VİV’e tabi olmadığından, hizmet karşılığında verilen burslar VİV’in konusuna girmez.

Peki, ücret sayılan bu burs ödemeleri ile ilgili bir istisna var mıdır?

Evet, GVK’nın 28 inci maddesinde istisna düzenlemesi bulunmaktadır. Bu maddeye göre;

- Bursu alan kişi yurtdışında tahsilde ise, verilen bursun benzeri devlet öğrenci ve memurlarına verilen miktardan fazla olması halinde, aradaki fark (fazlalık) ücret olarak vergiye tabi tutulur. (GVK Md. 28/1)

- Bursu alan kişi Türkiye'de tahsilde ise verilen burs herhangi bir parasal sınıra tabi olmaksızın gelir vergisinden (dolayısıyla stopajdan) müstesnadır. (GVK Md. 28/2 ve 128 seri no.lu GVK Genel Tebliği)

GVK’nın 28 inci maddesinde düzenlenmiş bulunan bu istisna hükümleri, hizmet karşılığı verilen (dolayısıyla ücret saylan) burslarla, ücret karşılığı çalışmakta olan personele verilen burslar için uygulanır.

Ancak Maliye bir Özelgede [2], karşılıksız bursları da GVK’nın 28/2 nci maddesi kapsamında görüyor ve

a) Öğrencilerin Türkiye'de tahsilde bulunması,

b) Yapılan ödemenin yeme ve yatma giderleri ile tahsil giderlerinin karşılanması amacına yönelik olması,

c) Ödemenin münhasıran öğrenciye yapılması,

d) Ödeme yapan kurum ile öğrenciler arasında işçi-işveren (hizmet) ilişkisinin bulunmaması,

şartlarıyla bu bursların gelir vergisinden müstesna olduğunu, dolayısıyla gelir vergisinin konusuna girdiğini ve bu nedenle VİV’e tabi tutulmayacağını söylüyor. Bu Özelgeye katılmıyorum.

Çünkü yukarıda açıkladığım üzere, karşılıksız burs ödemeleri ücret kabul edilemez, yani gelir vergisinin konusuna girmez, bu nedenle de gelir vergisinden istisna edilmesi söz konusu olamaz. Maliyenin bu özelgedeki yaklaşımını hatalı buluyorum.

Ancak bu Özelgedeki görüş değiştirilmediği sürece, emsal gösterilerek, istisna tutarını aşan karşılıksız burslar için VİV ödenmemesi gerektiği ileri sürülebilir.

Burs ödemeleri gider olarak vergi matrahından indirilebilir mi?

Burs ödemelerinin gider olarak vergi matrahından indirilip indirilemeyeceği konusu, bursun karşılıklı olup olmaması durumuna göre belirlenir. Eğer burs karşılıklı ise ücret sayıldığı için GVK’nın 40/1 maddesi kapsamında gider yazılır ve matrahtan tereddütsüz bir şekilde indirim konusu yapılır.

Karşılıksız ise ticari kazancın elde edilmesi ve idamesi ile ilgili olmadığından vergi matrahından gider olarak indirilemeyeceğini düşünüyorum.

Bununla birlikte Maliyenin yukarıda belirttiğim Özelgesine göre, karşılıksız da olsa burslar ücret niteliğinde değerlendirildiğinden, vergi matrahının tespitinde gider olarak indirim konusu yapılabileceği sonucuna ulaşıyorum. Çünkü Maliyenin Özelgede ifade edilen görüşünün doğal sonucu budur.

Ancak Maliye burada oldukça tutarsız bir yaklaşım sergiliyor. Çünkü 23.05.2006 tarih B.07.1.GİB.0.03.43/4310- 11/038588 sayılı Özelgede karşılıksız olduğu anlaşılan bursların, kurum kazancının tespitinde gider olarak hasılattan indirilebilmesi için şu şartları sıralıyor:

- İşle ilgili olması,

- Burs verilen kişilerin okulu bitirdikten sonra işletmede hizmet yükümlülükleri nedeniyle çalışacaklarını gösteren bir sözleşme düzenlenmesi ve durumun herhangi bir inceleme anında denetim elemanına ispatlanması,

- Burs verilecek kişilerin, Türkiye'nin her tarafında eğitim gören öğrencilerin katılabileceği bir yarışma sınavı sonunda başarılı olması,

- Verilecek burs miktarının işin önemi ve genişliği ile orantılı olması.

Yani bu Özelge'de Maliye karşılıksız bursları GVK’nın 28/2 maddesinde değerlendirmesine ve ücret olarak kabul etmesine rağmen, bunların arada sözleşme olmadan gider olarak vergi matrahından düşülmesine izin vermiyor.

Karşılıksız bursta bile öğrenci ile gelecekteki hizmetleri için sözleşme düzenlenmesini isteyerek bu bursu bir anlamda karşılıklı burs haline getiriyor.

Kanunda düzenlenmemiş olan bu şartların Maliye tarafından aranmasını doğru bulmuyorum.

Özellikle Türkiye’nin her tarafından öğrencilerin katılabileceği bir sınavı kazanmış olma şartı uygulanamaz.

Burs miktarının işin önemi ve genişliği ile orantılı olması da subjektiftir. Bu ifadeye dayanarak kesin ölçüler koyabilmek mümkün değildir.

Ayrıca bu Özelgede, şirkette çalışan personelin üniversitede okuyan çocuklarına verilen bursların;

a) Öğrencilerin Türkiye'de tahsilde bulunması,

b) Yapılan ödemenin yeme ve yatma giderleri ile tahsil giderlerinin karşılanması

amacına yönelik bulunması,

c) Ödemenin bizzat öğrencilere yapılması,

d) Şirket ile öğrenciler arasında işçi-işveren (hizmet) ilişkisi bulunmaması,

halinde gelir vergisinden istisna edilmesi gerektiği belirtiliyor.

Yani gider yazabilmek için sözleşme şartı aranırken, gelir vergisinden istisna uygulamak için işçi-işveren (hizmet) ilişkisi bulunmaması isteniyor. Bu açık bir çelişki.

Özelgeler çelişkiler içerdiği için Maliyenin görüşleri net bir şekilde anlaşılamıyor. Ancak Maliyenin sadece hizmet karşılığı olan bursların gider yazılabileceğini düşündüğünü söylemek sanırım yanlış olmaz. Bunlar için de çok kısıtlayıcı şartlar arıyor. Maliyenin burslarda gider yazılma durumuna ilişkin özelgelerde ifade ettiği kısıtlayıcı açıklamalarının hatalı olduğu ve Maliyenin böyle bir sınırlama yetkisinin bulunmadığını düşünüyorum.

Bu yazı için son sözlerim…

Maliyenin burs giderlerine olumsuz yaklaşımının nedeni, bu imkânın kötüye kullanılabileceğine yönelik düşüncesi olabilir. Böyle bir olasılık, peşinen yasak getirmeyi veya uygulanamaz şartlar öne sürmeyi ve dürüst mükellefleri bu imkândan mahrum bırakmayı gerektirmez. Bu tür kötüye kullanımları vergi inceleme elamanlarının tespitlerine bırakmak, daha doğru bir yaklaşımdır.

Maliyenin deprem nedeniyle yapılan bağışlara ilişkin kamuoyuna bir açıklama yapmasını olumlu buluyorum. Benzer şekilde, depremzedelere verilecek burslar için de bir açıklama yapması isabetli olacaktır. Özellikle karşılıksız burslarda gider yazma konusundaki tereddütleri ortadan kaldırmak için böyle bir açıklamaya ihtiyaç vardır. Eğer Maliye karşılıksız bursların gider yazılamayacağı görüşünde ise depremzedelere verilen burslar yönünde özel bir yasal düzenleme yapılması gerektiğini söyleyebiliriz.

Maliyenin hizmet karşılığı verilen burslar için aradığı (yukarıda eleştirdiğim) şartların, depremzedelere verilen burslar için aranmayacağının açıklanması da isabetli olacaktır.

Ayrıca bu türden bursların doğrudan değil de şartlı bağış olarak vergiden muaf dernekler veya kamu menfaatine yararlı dernekler üzerinden verilmesi, bu bağışların beyan edilen kazancın yüzde 5'i ile sınırlı olmak üzere indirimini sağlar. Bu da alternatif ve pratik bir yoldur.

[1] Veraset ve İntikal Vergisi Kanununun 4’üncü maddesinin (d) bendinde yer alan istisna tutarı, 2023 yılında her bir ivazsız intikal (bağış) için 23 bin 387 TL’dir. İstisna tutarı her yıl yeniden değerleme oranında artıyor.

[2] Gelirler Genel Müdürlüğü’nün 27.06.2000 tarih ve 31005 sayılı Özelgesi

T24 | Erdoğan SAĞLAM