Bir şey karşılığında edinilen konut, iş yeri gibi bir gayrimenkul 5 yıl içinde satılır ya da birine bir şey karşılığında verilirse (elden çıkarılırsa), satış ile edinme tutarı arasındaki farktan istisna düşüldükten sonra kalan bedel üzerinden gelir vergisi ödenir. Örneğin 2018 Şubat’ta Ankara’da 500 bin TL’ye ev satın alan Ayşe Teyze bunu 5 Aralık 2022’de 900 bin TL’ye satarsa, satış ve alış arasındaki bu fark üzerinden gelir vergisi ödemesi gerekecek.

Bu süreçte basit bir matematik işlemi yapılmakta yani “900 bin TL - 500 bin TL = 400 bin TL” üzerinden vergi ödenecek anlayışı hakimdir. Ancak konutun alındığı tarihteki tutar ile bugünkü tutar yüksek enflasyondan dolayı reel alamda aynı değildir. Örneğimize göre Şubat 2018’deki 500 bin TL bugün aynı 500 bin TL mi? Cevabı elbette hayır. Enflasyonun yüksek olduğu dönemlerde dayanağı Gelir Vergisi Kanunu mük. m.81’de yer alan ve endeksleme denilen bir yöntemle ödenmesi gereken binlerce TL’lik gelir vergisi ödenmemektedir.

Konunun hassasiyetini ve detayını şöyle ifade edeyim…

“Gayrimenkul satışından” dolayı alınan bir vergi; gelir vergisi

Çok basit bir ifadeyle, Gelir Vergisi Kanunu mük.m.80/6 uyarınca satın alınan bir gayrimenkul 5 yıl içinde satılırsa, satış tutarı ile satın alma bedeli arasındaki farktan 25 bin TL (2022 yılı için) istisna ile satıcı tarafından yapılan bazı giderler düşüldükten sonra kalan tutar üzerinden gelir vergisi (değer artış kazancı) hesaplanır.

Örneğin evlenmek üzere olan Hasan Bey evlilik masraflarını karşılamak için 2019 Haziran’da 300 bin TL’ye satın aldığı evi 28 Kasım 2022 tarihinde 725 bin TL’ye satmıştır. Damat Hasan Bey satış-alış (725 bin TL -300 bin TL) farkından 2022 yılı için 25 bin TL istisnayı da düştükten sonra başka gideri olmadığını varsayarsak (725 bin TL - 300 bin TL - 25 bin TL) 400 bin TL değer artış kazancı bulunmaktadır. Bu 400 bin TL üzerinden yaklaşık 120 bin TL gelir vergisi (değer artış kazancı) ödemesi gerekecektir.

Yüksek enflasyon nedeniyle Damat Hasan Bey bu vergiyi isterse ödemeyebilir

Devletin uyguladığı ama yanlış, ama doğru, ama eksik para ve/veya maliye politikaları nedeniyle enflasyon can yakıcı mahiyettedir. “Yok dünyadaki ekonomik kriz, yok Rusya savaşı, yok bilmem ne…” veyahut farklı nedenler bulabiliyoruz. Ancak bir gerçek daha var ki; o da para ve maliye politikalarının ne kadar doğru uygulan(ma)dığıdır.

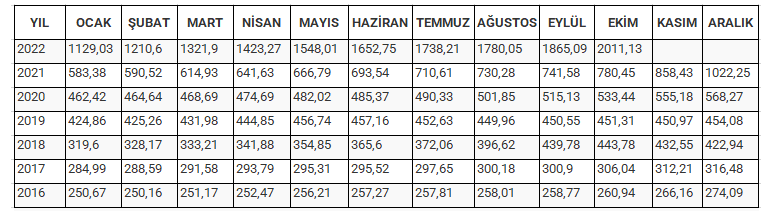

Neyse birileri neden arayadursun; aşağıdaki tablo son 6 yılın Yİ-ÜFE değerlerini göstermektedir.

Tablodan da fark ettiğiniz üzere Ekim 2017’den (306,04) Ekim 2022’ye (2011,13) Yİ-ÜFE değişim oranı yüzde 557 artmış. Kasım verileri henüz yayımlandığından en son yayımlanan Ekim 2022 üzerinden hesaplamayı yapıyorum. Yüzde 557 artış nedeninin günahını ister dış güçlere, ister politikalara, ister başka bir şeye yükleyin ama ortada duran koskocaman bir realite var yani yüzde 557 artış…

Yİ-ÜFE’deki bu artışın bir anlamı da gayrimenkulünü satanlardan alınması gereken gelir vergisinin büyük oranda alınamayacak olması.

Şöyle ki; Gelir Vergisi Kanunu mükerrer m.81 uyarınca gayrimenkullerin elden çıkarılan aydan önceki ayın ve iktisap edinilen aydan önceki ayın Yİ-ÜFE’lerdeki farkı, iktisap edilen aydan önceki ayın Yİ-ÜFE’ye oranına bölünerek bir oran bulunur. Bu oran, yüzde 10 ya da daha fazla ise endeksleme yapılır. Daha basit ifadeyle gayrimenkulü aldığın ve sattığın aylardan önceki aylardaki Yİ-ÜFE oranı yüzde 10 ya da yüzde 10’dan fazlaysa alış tutarı o oranda artırılır.

Örneğin, 2 Şubat 2022’de 1 milyon TL’ye bir konut satın alan Ahmet Bey bu konutu 28 Kasım 2022’de 1 milyon 800 bin TL’ye sattığını varsayalım. Normal koşullarda satışla alış farkı üzerinden 25 bin TL istisna düşüldükten sonra (1 milyon 800 bin TL - 1 milyon TL - 25 bin TL) 775 bin TL üzerinden gelir vergisi ödenmesi gerekir. Bu şekilde kısa vadede kazanç/rant/gelir elde eden biri en azından bir miktar vergi ödemeli(mi)dir.

Ancak bu örneğe göre alış ve satıştan önceki ayların Yİ-ÜFE’lerine bakalım önce. Yukarıdaki tabloda Ocak 2022 Yİ-ÜFE 1129,03; Ekim 2022 Yİ-ÜFE’de ise 2011,13 oranları görülmektedir.

İşlemimizi yapıyoruz ve [(2011,13-1129,03)/1129,03]*100=%78 oranına ulaşıyoruz. Bu oran (yüzde 78) yüzde 10’dan fazla olduğu için endeksleme yapacağız. Yani alış tutarımız olan 1 milyon TL’yi yüzde 78 ile çarpıp bizim için artık alış bedelimizi (maliyet bedelimiz) 1 milyon 780 bin TL olarak beyan edeceğiz. Bu durumda [1 milyon 800 bin TL - 1 milyon 780 bin TL -25 bin TL] = Eksi 5 bin TL üzerinden vergi ödeyeceğiz.

Ancak çıkan sonuç eksi olduğundan vergi de olmayacaktır. Yİ-ÜFE artış oranı yüzde 10’un altında olsaydı bu kişi 251 bin TL gelir vergisi ödeyecekti.

Aynı yöntemi Damat Hasan Bey de uygularsa alış bedelini [(2011,13-456,74)/456,74]*100=%340 artıracak yani o da hiç vergi ödemeyecektir.

Genel değerlendirme

Bu tarz vergi kolaylıkları vergi sistemimizde elbette olmalı ve daha da artırılmalı ama asgari ücreti, vergi dilimi güncellemesini, çalışan lehine olan/olmayan vergi düzenlemelerini, süt/peynir fiyatlarının KDV’sini, zorunlu ürünlerdeki KDV/ÖTV’yi konuşmamız gerekiyor. Hatta özellikle asgari ücret, vergi dilimi gibi hassas hususları konuştuğumuz şu günlerde bu konularla alakalı çok mu katı bir tavır sergiliyoruz? Bence evet…

Vergi kolaylıklarının ekseriyetle sermaye lehine olduğu bir vergi sistemimiz var. Örneğin kurumlar vergisi gelir vergisine göre daha düşük oranlıdır. Sermaye üzerinden hesaplanan gelir vergisinde önce istisna düşülür sonra vergi hesaplanır ama ücretlerde tam tersi uygulanarak daha erken dilime girilmesine neden olunur. Birçok gelir unsurunda gelir elde edilirken yapılan masraflar gider gösterilir ancak ücrette bu yoktur. Örnekleri çoğaltmak mümkün…

Özetle, çalışarak kazanılan bir paranın kıymeti harbiyesi bir konut satışından elde edilen kazançtan/kardan çok daha fazla olsa gerek. Sabahtan akşama kadar özel okulda öğretmenlik yapan birinin emeğinden ya da bir maden işçisinin ya da beyaz ya da mavi yakalıların emeğinden çok mu daha kıymetsiz?..

İşte biz buna vergi(leme)de adalet diyoruz. Gelin hep birlikte bunu tesis edelim.

T24 | Murat BATI