Değerli Okuyucular

Bugünkü yazımızın konusu 3218 sayılı SERBEST BÖLGELER KANUNU ve bu bölgelere yapılan ihracatlar oluşturmaktadır.

Serbest bölgeler ile ilgili Katma Değer Vergisi Kanunu’nda yer alan istisnalar mal ve hizmetler için uygulanan istisnalar olarak ikiye ayrılabilir.3065 sayılı Katma Değer Vergisi Kanunu’nun 11 ve 12’nci maddelerine istinaden Türkiye’den serbest bölgeye satılan mallar ve hizmetler ihracat rejimine tabi olup KDV’den istisna olduğu hüküm altına alınmıştır.

3065 sayılı Katma Değer Vergisi Kanununun 11 ve 12’nci maddesi uyarınca, bir serbest bölgedeki alıcıya yapılan ve serbest bölgeye yapılan teslimler ihracat istisnası kapsamındadır. Çoğumuzun malumu üzere Serbest bölgelere teslimler iki şekilde yapılmaktadır. Gümrük Çıkış Beyannamesi veyahut Serbest Bölge işlem formu ile serbest bölgeye girişler yapılmaktadır

Mal Gümrük Çıkış Beyannamesi ile yapılması durumunda iade taleplerinde aşağıdaki belgeler aranmaktadır

- Standart iade talep dilekçesi

- Satış faturaları listesi

- Gümrük beyannamesi veya listesi

- İhracatın beyan edildiği döneme ait indirilecek KDV listesi

- Yüklenilen KDV listesi

- İadesi talep edilen KDV Hesaplama Tablosu

Serbest bölgelere yapılacak 5000 USD altı teslimlerde Gümrük Beyannamesi ihtiyari olarak ihracatçıya bırakılmıştır.

SERBEST BÖLGE İŞLEM FORMU (SBİF) serbest bölgelere yapılan ihracat teslimlerinde, gümrük beyannamesinin düzenlenmediği hallerde, malın serbest bölgeye giriş işlemlerinin tamamlanarak serbest bölgeye teslim olduğu tarih ihracatın gerçekleştiği tarih olarak kabul edilir. Bu tarih, malların serbest bölgeye girişinin yapıldığını gösteren, serbest bölge işlem formunun ilgili idare tarafından onaylandığı tarihtir.

SERBEST BÖLGE İŞLEM FORMU ile yapılan satışlar da yine İHRACAT hükmünde kabul edilmiş olup, buna istinaden KDV iade taleplerinde ilgili Vergi Dairesi’ne ibraz edilmek şartı KDV iade talepleri yerine getirilir.

İhracat bedeli, gümrük beyannamesinin kapanma tarihinden bir gün önce TCMB tarafından yayınlanmış döviz alış kuru üzerinden eğer kapanış tatil gününe denk gelmesi halinde kapanış gününden önceki ilk iş gününün kuru baz alınarak TL’ye çevrilir. İhracat bedelinin döviz olması halinde kur; fiili ihraç tarihindeki Döviz Alış Kuru’dur. Yani Gümrük Beyannamesindeki veya Serbest Bölge İşlem Formundaki tarihtir.

ÖRNEK:

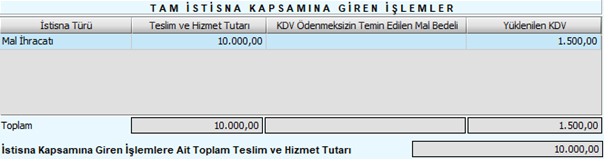

XYZ LTD.ŞTİ 1000$ lık ürününü Serbest Bölgeye 15.09.2022 tarihinde satmıştır. İlgili Serbest Bölge Gümrük Müdürlüğü ise SBİF yi 20.09.2022 tarihinde tescil etmiştir. Kur ise 10 TL dir. KDV yüklenimi ise 1.500TL dir.

Buna istinaden hesaplamalarımız ve muhasebe kayıtlarımız aşağıdaki gibidir.

|

İhracat Döviz Tutarı |

Kur |

İhracat TL Tutar |

|

1.000 Usd |

10 TL |

10.000TL |

-----------------------20.09.2022--------------------

120 XXXXX 10.000

601 YURTDIŞI SATIŞLAR 10.000

……. Nolu Fatura İstinaden Serbest Bölge Satışı

-----------------------20.09.2022--------------------

136 VERGİ DAİRESİNDEN ALACAKLAR 1.500

191 İNDİRİLECEK KDV 1.500

Not. Hesaplamada Hesaplanan KDV ve Devir KDV dikkate alınmamıştır.

------------------------------/--------------------------

Şeklinde Katma Değer Vergisi Beyannamesinde beyan edilir.

Saygılarımla;

Günay Çalışkan

Serbest Muhasebeci Mali Müşavir