Değerli okurlar, serbest meslek erbabının (doktor, avukat, mali müşavir vs.) işte kullanacağı binek otomobili (oto) çeşitli şekillerde temin etmesi (satın alması, kiralaması vs.) mümkün bulunuyor. Bu durumlarda işte kullanılan binek oto gider ve amortismanları belli sınırlar dahilinde vergi matrahından indirilebiliyor.

Bugünkü yazımda bu konudaki kısıtlamaları ve envantere alma seçeneğini kısaca değerlendireceğim.

Binek otomobil gider kısıtlamaları neler?

Öncelikle Maliye'nin binek oto giderlerinin vergi matrahından indirilmesine öteden beri olumsuz yaklaştığını söyleyebiliriz. Sanıyorum binek otomobillerin özel amaçlarla da kullanılabilecek olması olasılığı Maliye'yi tedirgin ediyor.

Belki de sadece bu nedenle, 7194 sayılı kanunla;

* Binek oto kullanım giderlerinin (tamir, bakım, yakıt, sigorta ve benzeri cari giderler) yüzde 30’unun vergi matrahından indirilmesi, 1 Ocak 2020 tarihinden itibaren yasaklandı (Oransal kısıtlama).

* Yine bu tarihten itibaren binek oto kira giderleri belli bir tutarla sınırlandırıldı (Tutarsal kısıtlama).

* 7 Aralık 2019 tarihinden itibaren satın alınan binek otomobillerin alımında ödenen katma değer vergisi (KDV) ve özel tüketim vergisinin (ÖTV) doğrudan gider yazılabilecek tutarları ile KDV ve ÖTV giderlerinin amortisman yoluyla giderleştirilmesinin tercih edilmesi durumunda gider yazılabilecek amortisman tutarları da belli bir tutarla sınırlandırıldı (Tutarsal kısıtlama).

Kısıtlamayı getiren kanunun gerekçesinde, bu kısıtlamaların getirilme nedeni, gelir veya kurumlar vergisi mükelleflerince binek otomobil kullanımının suistimal edilebildiği ve şahsi ihtiyaçlar için kullanılan binek otomobillere ait giderlerin de gelir veya kurum kazancından indirilebildiği şeklinde açıklanıyor.

Ancak böyle bir değerlendirmeden yola çıkarak faaliyette kullanılan tüm binek otolara yönelik gider kısıtlamaları getirilmesini doğru bulmadığımı belirtmeliyim. İdarenin elindeki vergi denetim gücü ile bu tür kötüye kullanımları tespit etmesi pekâlâ mümkündür.

Geçmişte de bu tür binek oto kısıtlamaları getirilmiş, ancak yarattığı karmaşa nedeniyle uygulamadan kaldırılmıştır.

Zaten yüzde 40 gibi yüksek olan gelir/kurumlar vergisi yükünü fiilen çok daha yukarılara çıkaran bu kısıtlama uygulamasının bir an önce kaldırılmasını zorunlu görüyorum.

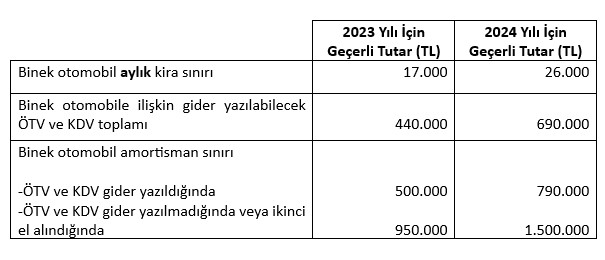

2024 yılı için geçerli tutarlar 2023 yılı ile karşılaştırılmalı olarak aşağıdaki tabloda.

Bu tutarları aşan kısımlar gelir ve kurumlar vergisi matrahından indirilemiyor.

Faaliyetleri kısmen veya tamamen binek otomobillerinin kiralanması veya çeşitli şekillerde işletilmesi olan mükelleflerin bu amaçla kullandıkları binek otolar kısıtlama kapsamı dışında. Bu noktada, faaliyetleri binek oto kiralama veya işletilmesi olmasa da ticari faaliyetlerini çok sayıda binek oto kullanarak yapmak zorunda olan mükellefler (örneğin pazarlama şirketleri) yönünden konu yeniden düzenlenebilir veya bu durumdaki mükelleflerce dava olasılıkları üzerinde durulabilir.

Kısıtlanan kira giderlerine isabet eden KDV’lerin indirimi de kabul edilmiyor!

Gelir ve kurumlar vergisi yönünden kazancın tespitinde indirimi kabul edilmeyen giderler dolayısıyla ödenen KDV’nin, hesaplanan KDV’den indirilmesi de kabul edilmiyor (KDV Kanunun 30/1-d).

Binek oto gider kısıtlamasına ilişkin 311 seri no.lu Gelir Vergisi Genel Tebliğinde, binek oto kira bedellerinin ilgili yıl için belirlenen azami tutarı aşması halinde, indirim konusu yapılamayan KDV’nin, gelir ve kurumlar vergisi yönünden kazancın tespitinde ayrıca gider olarak dikkate alınamayacağı belirtiliyor.

Aslında kanun, “Vergi matrahından indirilemeyen giderlere ilişkin KDV’lerin hesaplanan KDV’den indirilmesi mümkün değildir” derken, Gelir Vergisi Tebliğinde bu ifade “…kira bedellerinin Kanun maddesinde ilgili yıl için belirlenen azami tutarı aşması halinde, aşan kısma ait katma değer vergisi, gelir ve kurumlar vergisi yönünden kazancın tespitinde ayrıca gider olarak dikkate alınmayacaktır.” şekline dönüştürülmüş. Yani dolaylı bir şekilde binek oto kira giderlerinin vergisel açıdan gider olarak indirilmeyecek kısmına ait KDV’nin hesaplanan KDV’den indirilemeyeceği ifade ediliyor.

İlginçtir, 311 no.lu Gelir Vergisi Tebliğinde, kira dışında indirimi kısıtlanan kullanım giderleri ile iktisap giderleri (KDV ve ÖTV) ve amortisman giderlerine isabet eden KDV’nin indirim konusu yapılamayacağına ilişkin herhangi bir açıklamaya yer verilmiyor.

Bunun nedeni ne olabilir?

Kanaatimce Maliye bu konuda sıkıntı olduğunu düşündüğü için KDV indirim yasağını dolaylı da olsa ifade edememiş olup, işletmede kullanıldığı tartışmasız olan binek otolara ilişkin tüm giderlere (kira dahil) isabet eden KDV’lerin bence indirim konusu yapılabilmesi gerekir.

311 seri no.lu Gelir Vergisi Tebliğinde, KDV indirim yasağının amacını aşan şekilde yorumlandığını düşünüyorum. Çünkü yasal düzenleme esasen faaliyetin yürütülmesi için gerekli olan giderler dışında kalan, işle ilgisi bulunmayan veya işletme sahibinin özel tüketimine yönelik harcamalar için yüklenilen KDV’lerin indirimini yasaklıyor.

Ayrıca neden gelir vergisi genel tebliğinde KDV konusunda topa girilir, bunu da anlamak mümkün değil. Bu tebliğ yazılırken acaba KDV Dairesinin görüşü alındı mı? Bilemiyoruz…

Satın alınarak envantere kaydedilen binek otoya ilişkin amortisman giderleri satışta gelir yazıldığı için nihai bir avantajı yok!

Satın alınan ve envantere kaydedilen (başka bir deyişle işletmeye dahil edilen) binek oto ile ilgili olarak serbest meslek kazancından kullanım giderleri ile iktisap ve amortisman giderleri kısıtlamalar dahilinde gelir vergisi matrahından indirim konusu yapılabilir.

Ancak bu taşıtın satılması halinde ayrılan amortismanlar gelir olarak dikkate alındığı için amortismanların nihai bir avantaj sağladığını söyleyemeyiz. Üstelik yüksek enflasyonist dönemlerde ikinci el taşıt fiyatları yükseldiği için bu durum, fiktif kazançlar üzerinden gelir vergisi ödenmesine neden oluyor. Her ne kadar enflasyon düzeltmesi yapılan dönemlerde yapılacak düzeltme işlemi ile taşıt maliyeti güncellense de bu güncelleme Yİ-ÜFE endeksi ile sınırlı olarak yapıldığından gerçek kazanca ulaşmada yetersiz kalıyor.

Bu nedenle mesleki işletmeye binek oto satın alınmasını veya şahsi binek otonun envantere dahil edilmesini önermiyorum.

Serbest meslek erbabınca şahsen sahip olunan binek otoların, envantere alınmadan işletmede kullanılması halinde giderlerinin vergi matrahından indirilebilmesi mümkün olabilir mi?

Lafzî yoruma göre mümkün olamaz. Çünkü Gelir Vergisi Kanunu’nda (Md. 68/5) “kiralanan veya envantere dahil olan” taşıtların giderlerinin vergi matrahından indirilebileceği belirtiliyor. Bu hükümden hareketle kiralanmamış veya envantere dahil edilmemiş taşıtların giderlerinin vergi matrahından düşülemeyeceği kabul ediliyor.

İşte fiilen kullanılmayan taşıtlar bakımından bu yaklaşım ebetteki doğrudur. Ancak fiilen işte kullanılan taşıtlar için bu görüşün tartışmaya açık olduğunu düşünüyorum.

Çünkü Gelir Vergisi Kanunu’nun 1 inci maddesinde yer alan “Gelir bir gerçek kişinin bir takvim yılı içinde elde ettiği kazanç ve iratların safi tutarıdır.” hükmü, mesleki faaliyette kullanılan binek oto giderlerinin (özel hüküm gereğince yüzde 70’inin) vergi matrahından indirilebilmesini gerektirir. Bu husus, “gerçek ve safi gelir” ilkesinin zorunlu bir sonucudur.

Ayrıca Vergi Usul Kanununun 3/B maddesinde yer alan, “Vergilendirmede vergiyi doğuran olay ve bu olaya ilişkin muamelelerin gerçek mahiyeti esastır.” İfadesi, işte fiilen kullanılan taşıtların giderlerinin, bu taşıtlar envantere dahil edilmemiş olsa da vergi matrahından indirilmesini zorunlu kılar. Bu husus vergi hukukuna egemen olan ekonomik yaklaşım ilkesinin doğal bir sonucudur.

Bu yazı için son sözlerim…

Serbest meslek erbabının envantere dahil etmediği şahsi binek otomobilini işte kullanması halinde kullanım giderlerinin serbest meslek kazancının tespitinde gider olarak dikkate alınması gerektiğini düşünüyorum.

Özellikle yüksek enflasyonun hüküm sürdüğü dönemlerde insan, neden serbest meslek erbabına yenileme fonu ayırma olanağının verilmediğini düşünmeden edemiyor! Yenileme fonu ile ilgili detaylı bilgilere 25 Eylül 2020 tarihli yazımdan ulaşabilirsiniz.

Ticari kazançta işletme hesabı esasına tanınan haklar nedense mesleki işletmelere (serbest meslek erbabına) tanınmıyor? Bu haksızlığın ilk fırsatta giderilmesi gerektiğini düşünüyorum.

Serbest meslek erbabının meslek örgütü TÜRMOB’un bu konuyu acilen gündemine alması gerekir!

T24 | Erdoğan SAĞLAM