Şahsen vergi mükellefi olan çok sayıda vatandaş var.

Bakkal, kasap, manav gibi ticari faaliyetlerini şahsen yapanlar da; doktor, avukat, mimar, mali müşavir gibi serbest meslek kazancı elde edenler de şahsen gelir vergisi ödevlerini (mükellefiyetlerini) yerine getirmekteler. Nasıl ki şirketlerin faaliyetleri vergi incelemesine tabi ise vergi riskleri taşıyorsa, şahsen gelir vergisi mükellefi olanlar da vergi incelemesi riski taşıyorlar...

Vergi barışı yoluyla, şahsen gelir vergisi mükellefi olanlar da ‘vergi incelemesine tabi olmama’ güvencesi elde edebiliyor. Geçmiş beş yıla yönelik matrah artırımı yoluyla ve nispeten düşük sayılabilecek bedeller ödeyerek ‘incelenmeme güvencesi’ kazanmak mümkün... Peki vergi barışından yararlanmak için yasal kriterler neler? Örnek hesaplamalarla şahsen mükellef olanlar için vergi barışının koşullarını mercek altına alıyoruz.

1) HANGİ DÖNEMLER İÇİN VERGİ BARIŞI SAĞLANABİLİR?

Henüz zamanaşımı süresi dolmamış yıllar olan 2018, 2019, 2020, 2021 ve 2022 dönemleri için vergi barışı-matrah artırımı yapılabiliyor. Yalnızca tek bir dönem için de, birden fazla dönem için de matrah artırımı yapılabiliyor.

2) BAŞVURU VE ÖDEME TARİHLERİ

31 Mayıs 2023 tarihine kadar başvuru yapılabilecek. Matrah artırımı sonrası hesaplanan vergiler, peşin ödenmek istenirse 30 Haziran’a kadar tek seferde ödenebilecek. İlk taksit ödeme süresi içerisinde peşin ödeme yapanlara hesaplanan vergiler üzerinden yüzde 10 indirim de uygulanacak. Taksitle ödemeyi tercih edenlerin (12 taksit ve 1,09 katsayı uygulanarak) ilk taksiti 30 Haziran’a kadar ödemesi gerekiyor.

3) BARIŞ SONRASI VERGİ İNCELEMESİ YAPILMAYACAK MI?

“Artırımda bulunulan yıllar için yıllık gelir vergisi incelemesi ve bu yıllara ilişkin olarak bu vergi türleri için daha sonra başka bir tarhiyat yapılmaz.” (7440 sayılı yasa Md. 5/1)

Artırımda bulunulmayan yıllar veya dönemler için Maliye’nin vergi incelemesi yapma hakkı devam ediyor. Matrah arttırımının, mükelleflerin defter ve belgelerin saklama ve ibraz mecburiyetini ortadan kaldırmadığını belirtmekte de yarar var.

4) DOKTOR, AVUKAT, MİMARLAR İÇİN KRİTERLER

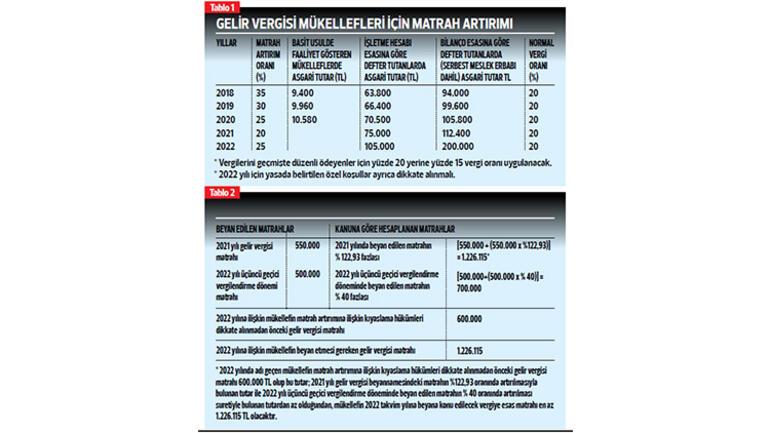

Bilanço usulüne göre defter tutanlar ile serbest meslek kazancı elde edenler için matrah artırım oranları ve en az artırım yapılabilecek tutarları aynı. (Tablo 1)

2020 yılı için incelenmeme güvencesi elde etme isteyen (serbest meslek erbabı) mükellef üzerinden konuyu örnekleyelim... Daha önce beyan ettiği 2020 gelir vergisi matrahını, önce yüzde 25 oranında arttırıp (Artırılan matrah 105.800 TL’nin altı olamıyor), bu tutarın üzerinden yüzde 15 oranında vergi ödeyecek. Artırımda bulunulan yıla ait yıllık beyannamelerin; yasal süresinde verilmesinde ve tahakkuk eden vergilerin süresinde ödenmesi konusunda aksama yaşanmışsa vergi oranı olarak yüzde 15 değil, yüzde 20 oranı dikkate alınacak. Her bir dönem için ayrı ayrı 20 TL’yi aşmayan tutardaki eksik ödemeler, 5 puanlık oran avantajından yararlanmayı engellemiyor.

2022 İÇİN İLAVE KRİTERLER

2022 yılına ait gelir vergisinin beyan dönemi (31 Mart 2023) henüz sona ermemişken vergi barışı yasalaştığından, 2022 yılına özel matrah artırımı için ilave kriterler getirildi. 7440 sayılı yasanın uygulanmasına yönelik 1 No’lu tebliğde 2022 için matrah artırımı kriterleri (serbest meslek kazançları için) örnekle de açıklanıyor. (Örnek 4)

2022 yılında 600 bin liralık matrahı olan mükellefin, yasanın öngördüğü diğer iki kriter de dikkate aldığında en az 1.226,115 liralık matrah üzerinden vergi barışından yararlanabileceği görülüyor. (Tablo 2) Bu 1.226.115 liralık matrah üzerinden yüzde 25 artırım yapıldığında 306.528,75 lira üzerinden (yüzde 20) 61.305,75 lira vergi barışı ödemesi yapılması gerekiyor. Söz konusu vergi İlk taksit ödeme süresi içerisinde peşin ödenirse yüzde 10 indirim de ayrıca uygulanabilecek. Taksitle ödeme yapacaklar için (12 taksit ve 1,09 katsayı uygulanarak) ilk taksit 30 Haziran’a kadar ödenebiliyor.

Hürriyet | Ahmet KARABIYIK