Şu aralar sosyal medyada, basında, arkadaş sohbetlerinde sıklıkla şu iki soru soruluyor: “Asgari ücret ne kadar olacak?” ve “Gelir vergisinde dilim sorunu nasıl çözülecek?”

Bu iki soru için de özellikle sosyal medyada çözümler üretilmekte ve işçi temsilcileri ile “kanaat önderleri” bunu televizyonlarda esaslı çözüm olarak hep bir ağızdan söylemekteler.

Çok uzatmadan gelir vergisi dilimlerinin enflasyon oranında güncellenmesi elbette çok önemli ama yaraya ne kadar merhem olur? Ona bakmak lazım.

Sırayla ve olabildiğince sorunu ve çözümünü basit bir dille anlatmaya çalışayım.

Vergi dilimi sorunu nedir?

Ücretli/maaşlı kişiler, brüt maaşlarından yüzde 14 SGK kesintisi ile yüzde 1 işsizlik fonu işçi payı kesildikten sonra kalan tutar üzerinden GVK m.103’te yer alan tarife üzerinden gelir vergisi öderler.

GVK m.103’teki ücretliler için 2022 yılında uygulanan vergi oranı tarifesi aşağıdaki gibidir;

Bu tarifenin işleyişine basit bir örnek vereyim (Örnekte işleyişin daha iyi anlaşılabilmesi için (şimdilik) asgari ücrete kadar gelir vergisi istisnası, damga vergisi istisnası ve küsuratlar göz ardı edilmiştir).

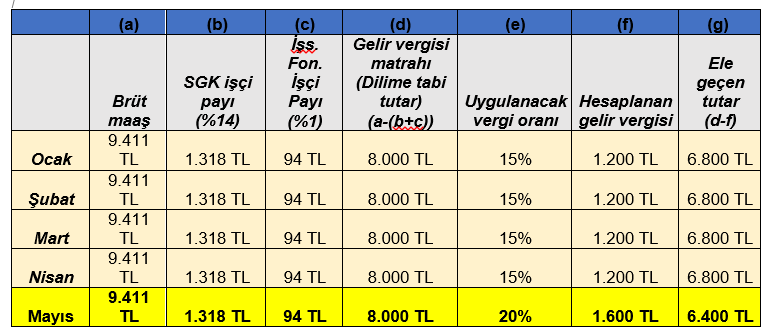

Örnekte brüt maaşı 9 bin 411 TL olan bir çalışandan 2022 Ocak ayı itibariyle yüzde 14 SGK, yüzde 1 İşsizlik fon payı kesilir. Kalan tutar, GVK m.103’te yer alan vergi tarifesine (oranına-dilimine) tabi tutulur. Örneğimizde 2022 Ocak ayında bunlar kesildikten sonra kalan tutar 8 bin TL’dir ve bu 8 bin TL’lik tutar GVK m.103’teki vergi tarifesinin ilk dilimi olan 32 bin TL’nin altında kaldığı için yüzde 15 gelir vergisi oranı uygulanır. Şubat ayında da brüt tutar 9.411 TL’den yine SGK ve İşsizlik fonu kesilir ve 8 bin TL’lik matraha ulaşılır. Burada Ocak ve Şubat ayı matrahları toplanır (8.000+8.000) ve 16 bin TL matraha ulaşılır. Bu 16 bin TL’lik tutar GVK m.103’teki vergi tarifesinin ilk dilimi olan 32 bin TL’nin altında kaldığı için yüzde 15 gelir vergisi oranı uygulanmaya devam olunur. Mart ve Nisan ayında da hesaplanan tutara yani 32 bin TL’ye kadar yüzde 15 uygulanır. Ama 32 bin TL’yi geçerse geçen tutara bu defa sonraki oran yani yüzde 20 uygulanır. Örneğimize göre Mayıs ayında ödenecek ücretin matrahı 8 bin TL ama Ocak ayından itibaren (Ocak ayından Mayıs’a kadar-Mayıs dahil) matrahların toplamı 40 bin TL’dir. Yani GVK m.103’teki vergi tarifesinin ilk dilimi olan 32 bin TL’yi aşmıştır. Aşan tutar ise Mayıs maaşının tamamı olduğu için Mayıs maaş matrahının tamamına (8 bin TL’ye) bu defa yüzde 20 gelir vergisi oranı uygulanır.

Gördüğünüz üzere 9.411 TL brüt maaş alan bir ücretlinin aylık matrahı 8 bin TL olduğu için 2022 Mayıs ayı itibariyle dilime girmekte yani bir sonraki vergi oranına yakalanmaktadır. Dolayısıyla da önceki aylara nazaran eline geçen ücret de azalmaktadır. Buna vergi dilimine girmek denir.

Bu örneğe baktığımızda GVK m.103’teki vergi dilimini artırırsak bu sorun çözülür gibi duruyor ama tek başına çözmüyor. Nasıl mı? az sabır lütfen. Adım adım gidelim.

Asgari ücrete kadar gelir vergisi istisnası sorunu

25 Aralık 2021’de yayımlanan 7349 sayılı Yasa ile Gelir Vergisi Kanunu’nun 23’üncü maddesinin 18’inci fıkrasına asgari ücrete kadar olan ücret istisnası hükmü eklendi ve bu hüküm 1 Ocak 2022’de hayatımıza girdi. Gelir Vergisi Kanunu’nun 23’üncü maddesine eklenen asgari ücrete kadar olan kısmın istisnasına ilişkin hükümde asıl dikkat edilmesi gereken şey “Şu kadar ki, istisnayı aşan ücret gelirinin vergilendirilmesinde verginin hesaplanacağı gelir dilim tutarları ve oranları, istisna kapsamındaki tutarlar da dikkate alınarak belirlenir.” fıkrasıdır. Bunun anlamı şudur; asgari ücretin üstünde elde edilen gelirler, önce asgari ücrete kadar olan kısmı istisnaya tabi tutulup bunu aşan kısım vergilendirilmiyor. Tüm ücret önce vergilendiriliyor sonra asgari ücrete isabet eden kısım da vergilendirilip ödenmesi gereken gelir vergisinden mahsup ediliyor.

Konunun vahametini çok basit bir örnekle anlatayım.

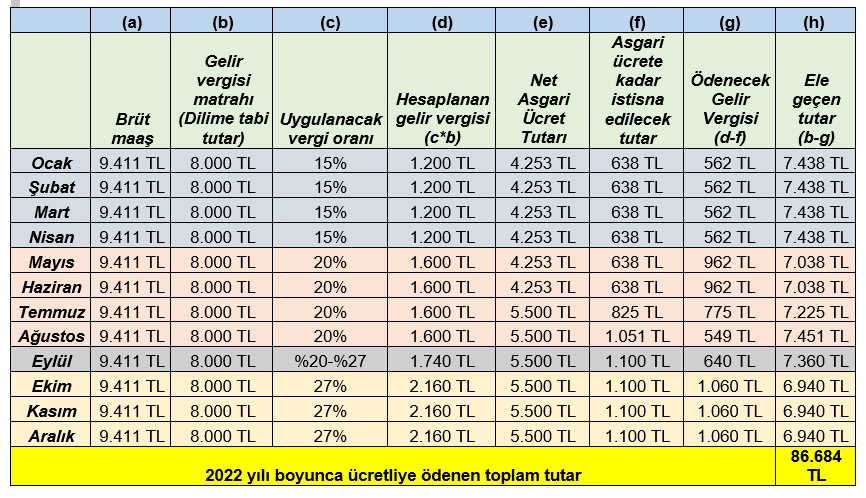

Yukarıdaki tabloda brüt maaşı 9.411 TL olan bir çalışanı düşünelim ve 2022 yılı boyunca aynı brüt maaşı aldığını varsayalım. Önceki tabloda brüt maaştan SGK ve işsizlik fon kesintisinin (toplamda yüzde 15) nasıl yapıldığını gösterdiğim için bu tabloda (b) sütununda doğrudan kesilmiş halini yazdım.

Bu kişinin gelir vergisi matrahı her ay için 8 bin TL’dir ve her ay toplanarak (kümülatif) gelir vergisinin hangi dilimine gireceği bulunur. Onu da yine ilk tabloda yılın ilk 5 ayı için göstermiştim.

Ancak GVK m.23/18 uyarınca asgari ücrete kadar uygulanacak istisna tutarı doğrudan matraha uygulanmamaktadır. Asgari ücret istisnası yokmuş gibi matrah, gelir vergisi tarifesine uygulanmakta sonra asgari ücrete de ayrı olarak gelir vergisi tarifesi uygulanmakta ve çıkan değerler mahsup edilmektedir. Ne var bunda dediğinizi duyar gibiyim. Biraz daha sabır lütfen. Yukarıdaki tablonun (d) sütununda 8 bin TL’nin vergi tarifesine tabi tutulduktan sonra hesaplanmış gelir vergisi tutarları görülmektedir. Bu tutar matrahın vergi dilimine girmesi nedeniyle Mayıs ayından itibaren artmaktadır. Bu gayet normal bir durum. Daha sonra (e) sütununda görülen asgari ücret tutarları da gelir vergisi tarifesine tabi tutulmakta ve (f) sütununda hesaplanan gelir vergisinden mahsup edilecek asgari ücret üzerinden hesaplan tutar bulunmaktadır.

Daha sonra da (g) sütununda görüldüğü üzere hesaplanan gelir vergisinden (d), asgari ücrete kadar istisna edilecek tutar (f) düşülerek ödenecek gelir vergisi (g) bulunmaktadır. En sonunda da gelir vergisi matrahından (b), (g) sütunundaki ödenecek gelir vergisi düşülüp kalan tutar ücretlinin hesabına yatmaktadır. Bu örnekte sizleri sayılara boğmamak adına damga vergisi ile istisnasını dikkate almadan yaptım. Onu da dikkate alsaydım ele geçecek tutar aylık 30 TL civarı değişecekti. Maaş yükseldikçe bu tutar da (damga vergisi) değişecek.

Peki sorun ne?

Eminim hâlâ birçoğumuz ‘İyi de Hoca sorun ne?’ diyorsunuzdur, haklısınız.

Sorun şu; vergi sistemimizde genel olarak istisna uygulaması yapıldıktan sonra yani istisna tutarı düşüldükten sonra kalan tutar vergi tarifesine tabi tutulur. Bu GVK m.103’teki gibi artan oranlı tarifelerin uygulandığı yerlerde çok fark yaratacak cinstendir. Örneğin 2022 yılında 40 bin TL kira geliri elde eden Ayşe teyze bunu beyan ettiğinde 2022 yılı için kira geliri istisnası olan 9.500 TL düşülür varsa giderleri de düşülür kalan tutar üzerinden vergilendirilir. Şayet bu yazıya konu olan ücret uygulamasındaki gibi olsaydı önce 40 bin TL vergi tarifesine tabi tutulacaktı ki ilk dilim olan 32 bin TL’yi aştığından yüzde 20’lik dilime girecekti. Oysa kira gelirlerinde önce istisna uygulanır sonra kalan tutar vergilendirilir. Yani 40 bin TL’den 9.500 TL istisna düşülmekte sonra vergilendirme yapılmaktadır.

Ya da bir konutu alan bir kişi bunu 5 yıl içinde satarsa bu satış-alış farkından 2022 yılı için 25 bin TL düşülür kalan tutar üzerinden vergiye tabi tutulur.

Yani önce istisna yapılır sonra kalan tutar üzerinden vergilendirilir. Oysa ücretlerdeki durum böyle değil. Bu artan oranlı dediğimiz yani dilime takılacak bir sistemde hele ki emeğiyle para kazananlar için yaratacağı tahribat daha da fazladır.

Ücretlilere de diğer istisna uygulaması yapılsaydı ne olurdu?

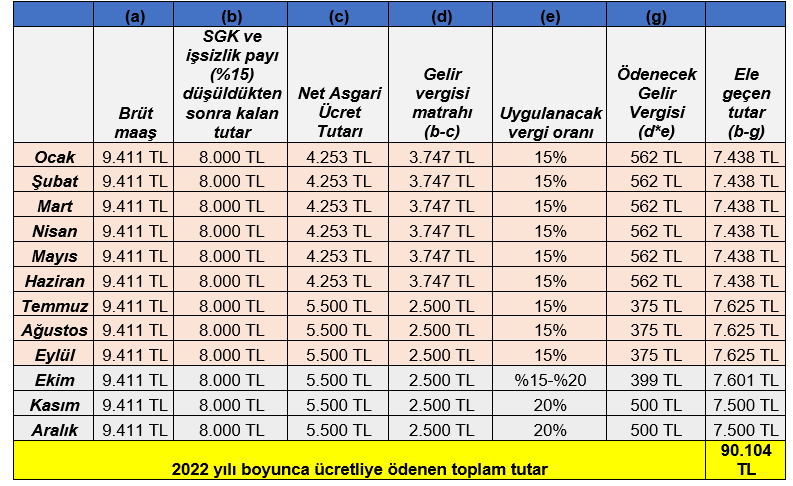

Gelin yukarıdaki örneği vergi dilimine sokmadan önce istisna uygulayıp öyle vergilendirilelim. Bakalım nasıl bir sonuç çıkacak?

Şayet istisna uygulaması vergi sistemimizin genel uygulama şekli gibi uygulansaydı 8 bin TL brüt maaş alan bir ücretlinin eline yıllık (90.104-86.684) 3.420 TL fazladan para geçecekti. Ve daha önemlisi 8 bin TL matrahı olan bir ücretli Mayıs ayında yüzde 20’lik, Eylül ayında da yüzde 27’lik vergi dilimine girmemiş olacaktı.

2023 yılı için ne önermek zorundayız?

Sendika başkanları, bir kısım siyasiler gelir vergisi dilimlerinin güncellenmesini (ki bence de olması gereken ve yerinde) talep ediyorlar. Ancak ilginç olansa dilimler güncellenirse sorunun çözüleceğini sanmalarıdır.

Kuvvetle muhtemel 2023 yılında uygulanacak gelir vergisi dilimi (yeniden değerleme oranı kadar artırıldığında) aşağıdaki tabloda görüldüğü gibi olacak. Yani ilk dilim 71 bin TL’ye çıkacak.

Bu tutarın daha da yükselmesi gerekiyor -en azından ücretliler için- ama realist olmakta fayda var; en fazla bu kadar olacak. O zaman sorunu çözmek adına bilip bilmeden siyasi sakız yapmadan doğru hamle yapmak elzemdir.

Diğer taraftan asgari ücretin de ne kadar olacağı tartışılıyor. Sanıyorum asgari ücret de en fazla yüzde 40-55 aralığında artacak. Yani 5.500 TL’lik tutar 2023 yılında 7.700-8.500 TL aralığında olacak.

Yukarıda 9.411 TL brüt maaş alan kişinin brüt maaşını da asgari ücret oranı kadar artıralım ve yeni (tahmini) gelir vergisi tarifesine hem şu anki uygulanan sistemi hem de önerdiğim sistemi uygulayarak İktidardan ne talep edeceğimizi görmüş olalım.

Varsayımlar arasında 9.411 TL maaş yüzde 50 artırılsın ve yeni brüt maaş 14.117 TL, asgari ücret de yüzde 50 artırılsın ve 8.250 TL olsun. Gelir vergisi tarifesi tahminimi ise yukarıda yazdım.

O zaman başlayalım…

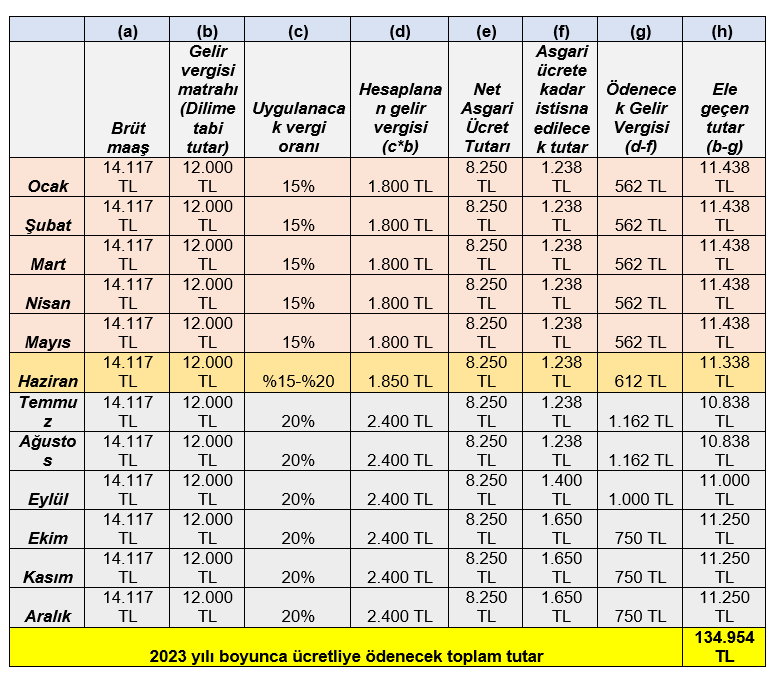

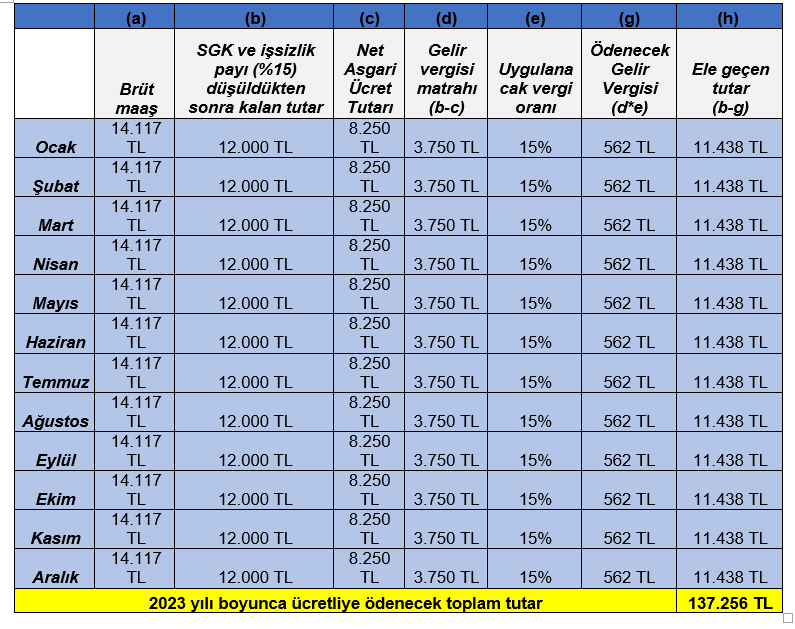

Şimdiki uygulama aynen devam ederse yukarıda tahmin ettiğim veriler uyarınca 14.117 TL brüt maaş alan bir ücretlinin maaş karnesi aşağıdaki olacak. (Damga vergisi ve istisnasını dikkate almadım.)

Aşağıdaki tabloda ise önerdiğim şekliyle yani matrahtan asgari ücret düşüldükten sonra kalan tutarın vergilendirildiği sistemin uygulandığı ve bu çerçevede 14.117 TL brüt maaş alan bir ücretlinin maaş karnesi bulunmaktadır. (Sizleri sayılara boğmamak adına damga vergisi ve istisnasını dikkate almadım).

14.117 TL brüt maaş alan bir ücretlinin eline yıllık toplamda (137.256-134.954) 2.302 TL fazladan gelir geçmekte ayrıca vergi dilimine takılmayacaktır.

Daha da önemlisi ücretin yükselmesi durumunda bu iki uygulama arasındaki makas daha da açılmakta ve şimdiki uygulamaya nazaran vergi dilimine takılma ihtimali de azalmaktadır.

Enflasyon değerleri dikkate alındığında bir kısmımızın maaşının örnekteki 14 bin 117 TL’den fazla olduğunu düşündüğümüzde ortaya çıkacak farkı tahmin etmek zor olmasa gerek.

Bu sistemden kaynaklı devletin ücretlilerden “fazladan aldığı” gelir vergisini çalışan sayısıyla çarptığımızda ortaya çıkan tutar da azımsanmayacak düzeydedir.

Bu durum maalesef kayıt dışılığı artıracak ve SGK da olumsuz anlamda payını alacaktır.

Umuyorum mağduriyetlere neden olmamak adına gerekli adım atılır.

T24 | Murat BATI