Vergi, sigorta primi, idari para cezaları ve bazı kamu kurumu niteliğindeki meslek kuruluşlarına olan borçların yapılandırılarak ödenmesine, mevcut ve muhtemel uyuşmazlıkların sulh yoluyla sonlandırılmasına, işletme kayıtlarının (kasa, ortaklardan alacaklar, stoklar vs.) düzeltilmesine ve matrah artırımına ilişkin düzenlemeler yapılmasını öngören kanun teklifi 27/01/2023 tarihinde Türkiye Büyük Millet Meclisine sunuldu.

Seçim takvimi nedeniyle teklifin çok hızlı bir şekilde Meclisten geçerek yasalaşması bekleniyor!

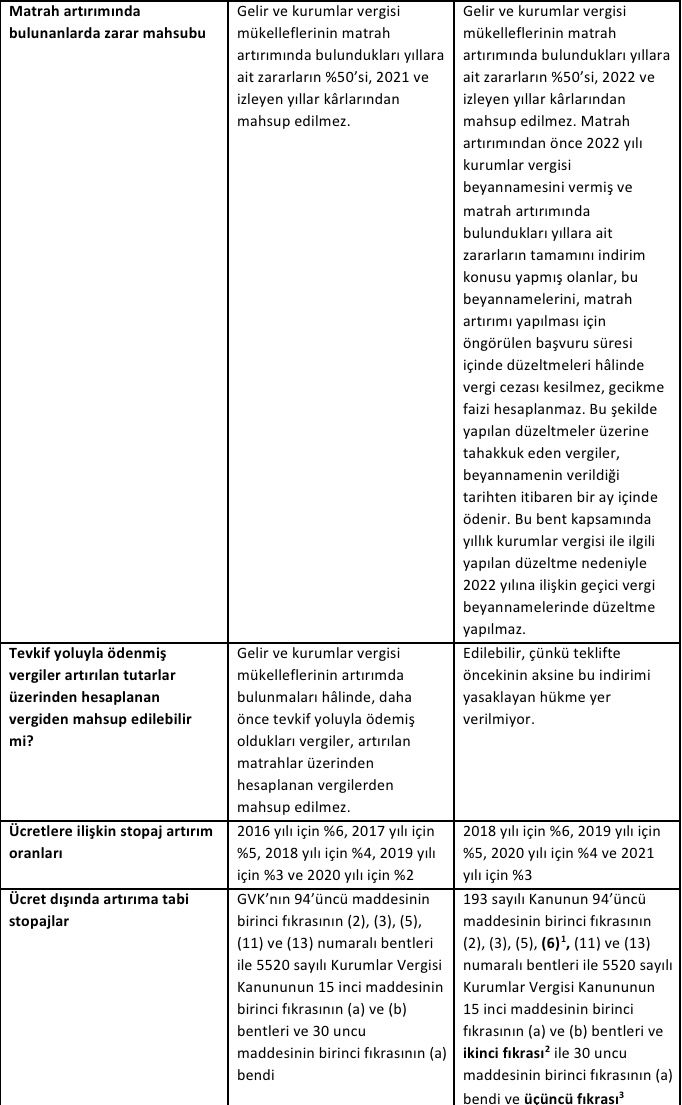

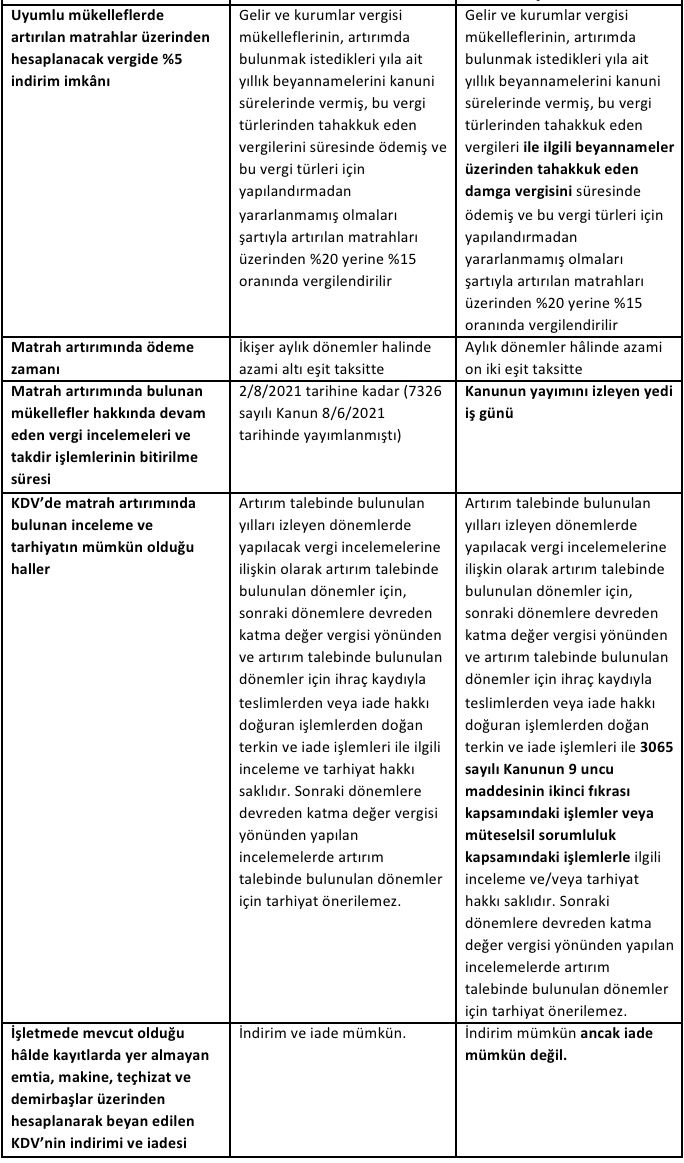

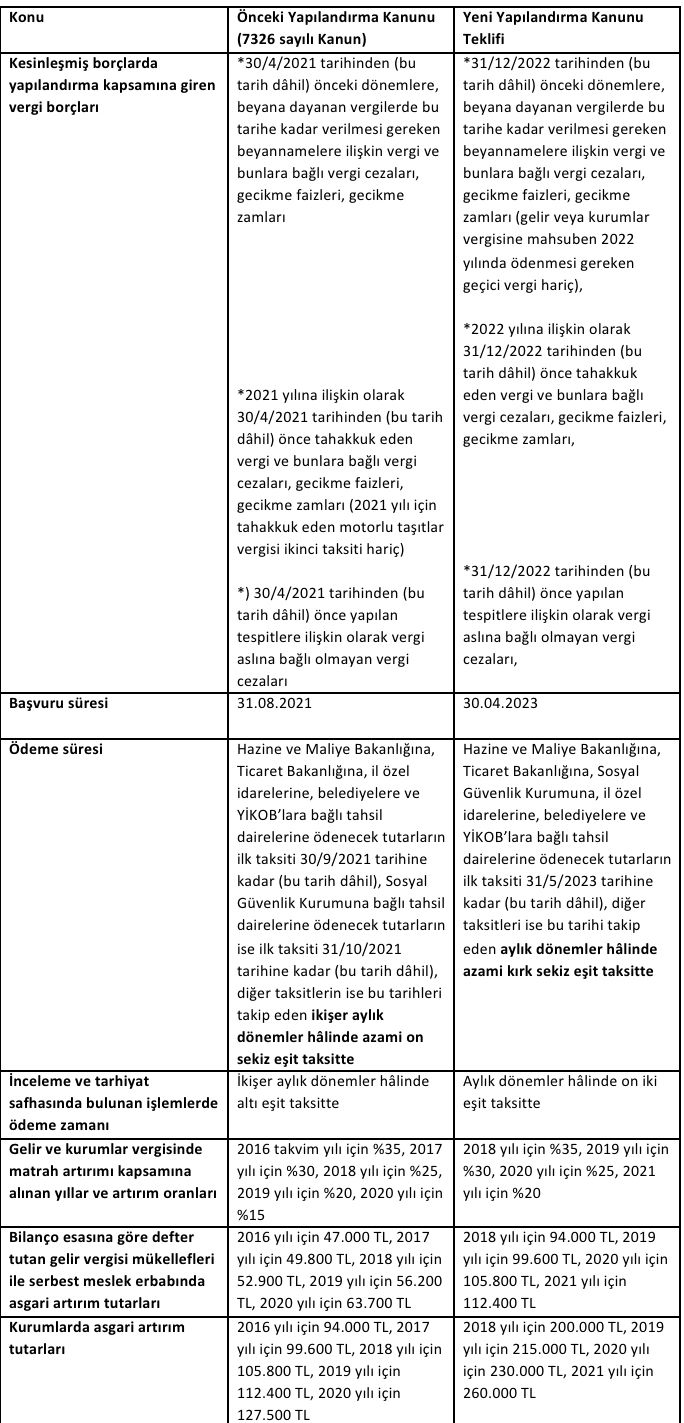

Aşağıdaki tabloda teklifin önceki yapılandırma kanunundan önemli farklarını gösterdim. Her ne kadar yüzyılın affı gibi ifadelerle sunulmasına rağmen teklif kapsamının ve öngörülen indirimlerin önceki örneklerinden çok da farklı olmadığını belirtmek isterim. Daha ziyade yeni teklifin ödeme kolaylığı öngördüğünü söylemek mümkün.

Beyannameli mükellefiyette 31/12/2022 tarihinden önceki dönemlere ilişkin borçlar kapsama giriyor. Buna göre Kasım 2022 dönemine ilişkin KDV kapsama girerken, Aralık 2022 dönemine ilişkin KDV, 2023 yılında beyan edildiği için girmiyor.

Pakette "matrah artırımı" da var. 2018, 2019, 2020 ve 2021 yılları kapsamda, 2022 yılı ise henüz kurumlar vergisi beyannamesi verilmediği için kapsama alınmamış.

Eski uygulamada matrah veya vergi artırımı ile ilgili olarak doğru beyan yapılmaması veya vergi hataları nedeniyle eksik tahakkuk eden vergiler, ilk taksit ödeme süresinin sonunda tahakkuk etmiş sayılmaktaydı, ancak nasıl tahsil edileceği net değildi. Yeni teklifte, kanun hükümlerinin ihlal edilmemiş olması şartıyla mükellefe bildirimde bulunularak eksik tahakkuk eden tutarın bir ay içinde geç ödeme zammı ile birlikte ödenmesinin isteneceği, verilen sürede ödeme yapılması hâlinde eksik tahakkuk eden vergiler açısından kanun hükümlerinin ihlal edilmiş sayılmayacağı hükme bağlanıyor.

Kasa ve ortak alacaklarının yine yüzde 3 vergi ödenerek silinmesi düzenleniyor.

Çok tartışılan stok affına da yine teklifte yer verilmiş bulunuyor.

Teklifte yapılandırma dışında başka vergisel düzenlemeler de yer alıyor. Bunları ayrı bir yazıda ele alacağım.

Bugün yeni yapılandırma teklifinin önceki yapılandırma kanunundan farklarını özetle, sonra 2022 yılının matrah artırımı kapsamına alınmamasına, alınmak istenirse nasıl kapsam alınabileceğine ilişkin görüşlerimi kısaca açıklayacağım.

Yeni yapılandırma kanunu teklifinin önceki kanundan farkları neler?

Teklifin önceki yapılandırma kanunundan çok önemli farkları olmadığını yukarıda belirtmiştim. Az sayıdaki farkların önemli olanlarını şöyle özetleyebilirim:

* Önceki teklifte kesinleşmiş borçlarda ikişer aylık dönemler itibariyle en çok 18 taksitte ödeme imkânı verilmişti, yani toplamda 36 ay ödeme süresi tanınmıştı. Yeni teklifte aylık ödeme öngörülüyor ve ödeme süresi 48 aya çıkarılıyor. Kesinleşmemiş inceleme ve tarhiyat aşamasındaki işlemler için önceki kanun ikişer aylık dönemler hâlinde altı eşit taksitte ödeme imkânı sunmuştu, yeni teklif aylık dönemler hâlinde on iki eşit taksitte ödeme imkânı sunuyor. Yani bu konuda mükellef aleyhine geriye gidiş var. Çünkü öncekinde de toplamda on iki ayda ödeme yapılsa da ödemeler iki ayda bir yapılmıştı, yeni teklifte her ay ödeme yapılması gerekiyor. Matrah artırımında da aylık dönemler hâlinde on iki eşit taksitte ödeme imkânı sunuluyor, yani burada da geriye gidiş söz konusu. Taksitli ödemelerde de aylık ödeme şeklinde 48 ayda ödeme imkânı tanınıyor. Ödeme ile ilgili önemli bir değişiklik de, önceki uygulamada ilk iki taksitin zamanında ödenmesi koşuluyla, kalan taksitlerden iki veya daha azının geç ödeme zammı ile birlikte ödenmesi koşulu ile yapılandırmanın bozulmaması olanağının üç veya daha az taksite tanınmış olması. Yani eski kanunda ilk iki taksit süresinde ödendikten sonra iki taksitten fazla taksitin ödenmemesi halinde ihlal gerçekleşmiş sayılırken, yeni teklifte sonraki üçten fazla taksitin aksatılması ihlal kabul ediliyor.

* Gelir ve kurumlar vergisi mükelleflerinin matrah artırımında bulunmaları halinde, daha önce tevkif yoluyla ödemiş oldukları vergiler, artırılan matrahlar üzerinden hesaplanan vergilerden mahsup edilebilecek. Bu isabetli bir düzenleme.

* KDV yönünden matrah artırımında bulunanlar hakkında 3065 sayılı KDV Kanununun 9'uncu maddesinin ikinci fıkrası kapsamındaki işlemler (belgesiz mal bulundurdukları veya hizmet satın aldıkları tespit edilen mükelleflere yönelik tarhiyat uygulaması) veya müteselsil sorumluluk kapsamındaki işlemlerle ilgili de inceleme yapılabileceği belirtiliyor. Zaten sonraki dönemlere devreden KDV yönünden ve artırım talebinde bulunulan dönemler için ihraç kaydıyla teslimlerden veya iade hakkı doğuran işlemlerden doğan terkin ve iade işlemleri ile ilgili inceleme yapılabilmesi artırım uygulamasının ruhuna aykırı idi, şimdi inceleme kapsamının bu şekilde genişletilmesi KDV’de artırımdan yararlanma isteğini iyice azaltacaktır.

* Kâr payları ve ana merkeze aktarılan kazançlar üzerinden yapılması gereken stopajlar da artırım kapsamına alınıyor. Bu transfer fiyatlandırması yoluyla örtülü kazanç dağıtımı kabul edilen tutarlar üzerinden yapılan stopajlara ilişkin tartışmaları da sona erdirecek olması nedeniyle de isabetli bir düzenleme olacaktır.

* Önceki uygulamada, işletmede mevcut olduğu hâlde kayıtlarda yer almayan emtia, makine, teçhizat ve demirbaşlar üzerinden hesaplanarak beyan edilen KDV’nin indirimi ve iadesi mümkündü. Yeni teklife göre indirim mümkün ancak iade mümkün değil.

| * Teklifte, matrah artırımında bulunan mükellefler hakkında devam eden vergi incelemeleri ve takdir işlemlerinin yedi gün içinde bitirilmezse bu işlemlere devam edilmeyeceği öngörülüyor. Önceki uygulamada incelemelerin tamamlanması yaklaşık iki ay süre verilmişti. Bu yaklaşımın çok eleştirildiğini görüyorum. Bence yedi günlük süre dahi verilmemeli, çünkü matrah artırımında bulunan mükelleflerin kaderi vergi müfettişinin takdirine bırakılamaz. Önceki uygulamalarda bu konuda vergi inceleme elemanlarının farklı yaklaşımlarından dolayı sıkıntılar yaşanmıştı. İncelemenin tamamlanması için sadece yedi günlük bir sürenin verilecek olması, "incelemeyi tamamlamayın" şeklinde algı yaratabilir, bu nedenle bu sürenin verilmeyerek incelemelerin kanunun yayımı tarihinde tamamlanmamış olması halinde bırakılması hükme bağlansa daha isabetli olur. |

2022 yılı matrah artırımı kapsamında değil!

Meclise sevk edilen kanun teklifinde 2022 yılı matrah artırımı kapsamına alınmadı. Ancak bu konuda iş dünyasından ciddi bir baskı ve talep var.

Mecliste teklif en çok bu açıdan tartışılacaktır!

Maliye bürokrasisinin bu konuda olumsuz düşünmesini anlamak mümkün. Çünkü ileriye dönük bir matrah artırımı uygulamasını bugüne kadar görmedik. Bunun vergi kaybına ve geçici vergi iadesine neden olacağı düşünüldüğü için istenmediğini tahmin ediyorum. Bürokrat arkadaşlarımız bu konuda haklılar.

Ancak iş dünyasından gelen taleplerin siyasette karşılık bulması halinde, bütçe aleyhine bir durum yaşanmaması için dikkat edilmesi gereken hususlar konusunda uyarılarım var.

- Eğer 2022 yılı matrah artırımı kapsamına alınırsa, 2022 yılı üçüncü geçici vergi matrahı çıpa olarak kullanılabilir.

- Üçüncü dönem geçici vergi matrahı veya belli bir oranda (örneğin yüzde 25) artırım yapılarak bulunacak tutar üzerinden 2022 yılı kapsama alınabilir.

- 2022 yılı geçici vergisinden iade yapılmayacağı, hatta 2022 yılı zarar mahsup hakkının tamamının 2023 ve izleyen yıllarda mahsup hakkının kaybedileceği hükme bağlanabilir. Normalde matrah artırımı nedeniyle zarar mahsup hakkının yüzde 50’si kaybediliyor, ancak bu özel durum sebebiyle Hazineyi korumak adına zarar tutarının yüzde 100’ün mahsup hakkının kaybedileceği öngörülebilir. Böylece 2022 yılı için artırımda bulunan mükellefler önemli bir haklarından mahrum kalırlar, yani maliyete katlanırlar ve 2022 yılının kapsama alınmasının kötü niyetli kullanımı da bu suretle engellenir. Yani istenirse hem piyasanın talebi karşılanır hem de bürokrasinin haklı endişeleri giderilmiş olur.

T24 | Ertuğrul SAĞLAM

[1] Kar payları

[2] Vergiden muaf olan kurumlara dağıtılan kar payları

[3] Tam mükellef kurumlar tarafından, Türkiye'de bir iş yeri veya daimî temsilci aracılığıyla kâr payı elde edenler hariç olmak üzere dar mükellef kurumlara veya kurumlar vergisinden muaf olan dar mükelleflere dağıtılan kar payları